ΤτΕ: Επισκόπηση της αγοράς Ιδιωτικής Ασφάλισης

Όλες οι ασφαλιστικές επιχειρήσεις παραμένουν φερέγγυες, με SCR ratio σε επίπεδα σημαντικά υψηλότερα του 100% επισημαίνεται στην Έκθεση του Διοικητή για το έτος 2023, στο ειδικό κεφάλαιο που αφορά την αγορά ιδιωτικής ασφάλισης. Στο σχετικό απόσπασμα που παραθέτουμε αυτούσιο ακολούθως, επισημαίνονται επίσης η σημαντική συγκέντρωση της αγοράς, η αύξηση του ενεργητικού των εποπτευόμενων ασφαλιστικών επιχειρήσεων, η αύξηση του δείκτη ζημιών (loss ratio) λόγω των επιπτώσεων της καταιγίδας Daniel.

Το 2023 συνεχίστηκε η τάση συγκέντρωσης στον κλάδο ιδιωτικής ασφάλισης και οι συγχωνεύσεις, σε λειτουργικό επίπεδο, μεγάλων ασφαλιστικών επιχειρήσεων βρίσκονται σε προχωρημένο στάδιο. Το 2023, όπως και τα αμέσως προηγούμενα έτη, τα γεγονότα της επικαιρότητας συνδέθηκαν άμεσα με τις προκλήσεις που διαχειρίστηκαν οι ασφαλιστικές επιχειρήσεις τόσο σχετικά με την κλιματική αλλαγή (φυσικές καταστροφές) όσο και με το ευρύτερο μακροοικονομικό περιβάλλον (πληθωρισμός, επιτόκια).

Ενδεικτικά, οι επιπτώσεις της καταιγίδας Daniel είχαν αισθητό αποτύπωμα στις ασφαλίσεις κατά ζημιών, με τον δείκτη ζημιών (loss ratio) για το σύνολο της αγοράς να διαμορφώνεται το πρώτο εννεάμηνο του 2023 σε 56%, έναντι 48% και 42% τις αντίστοιχες περιόδους του 2022 και του 2021.

Επίσης, αξιοσημείωτη ήταν η αύξηση του ενεργητικού των εποπτευόμενων ασφαλιστικών επιχειρήσεων κατά 6%, σε σύγκριση με τις 30.9.2022, οφειλόμενη κυρίως στην αύξηση των επενδύσεων που συνδέονται με ασφαλίσεις των οποίων τον επενδυτικό κίνδυνο φέρουν οι ασφαλισμένοι.

Όσον αφορά το μακροοικονομικό περιβάλλον, οι επιπτώσεις του υψηλού πληθωρισμού, σε συνδυασμό με την παράλληλη άνοδο των επιτοκίων, απαιτούν από τις ασφαλιστικές επιχειρήσεις αυξημένη παρακολούθηση των τεχνικών προβλέψεων που σχηματίζουν, καθώς και ενίσχυση του

πλαισίου τους για τη διαχείριση κινδύνων.

1. ΒΑΣΙΚΑ ΜΕΓΕΘΗ ΤΗΣ ΑΓΟΡΑΣ1

Στις 30.9.2023 δραστηριοποιούνταν στην ελληνική αγορά ιδιωτικής ασφάλισης 36 ασφαλιστικές επιχειρήσεις2, οι οποίες κατηγοριοποιούνται βάσει της άδειας λειτουργίας και των ασφαλιστικών τους εργασιών ως εξής:

- 2 επιχειρήσεις ασφαλίσεων ζωής,

- 20 επιχειρήσεις ασφαλίσεων κατά ζημιών και

- 14 επιχειρήσεις που ασκούν ταυτόχρονα δραστηριότητες ασφαλίσεων ζωής και ασφαλίσεων κατά ζημιών (συμπεριλαμβάνονται επιχειρήσεις του κλάδου ζωής που, εκ των ασφαλίσεων κατά ζημιών, ασκούν αποκλειστικά αυτές των κλάδων “Ατυχήματα” και “Ασθένειες”)3.

Από τις ως άνω 36 ασφαλιστικές επιχειρήσεις, 33 λειτουργούν και εποπτεύονται σύμφωνα με την ευρωπαϊκή οδηγία “Φερεγγυότητα II” (Solvency II), που εφαρμόζεται σε όλες τις χώρες της Ευρωπαϊκής Ένωσης (ΕΕ) από 1.1.2016, ενώ 3 επιχειρήσεις εξαιρούνται, λόγω μεγέθους, από την εφαρμογή πλήθους απαιτήσεων που αφορούν και τους τρεις βασικούς πυλώνες της Φερεγγυότητας ΙΙ4. Εκ των 33 ασφαλιστικών επιχειρήσεων που υπόκεινται στις διατάξεις της Φερεγγυότητας II, οι 125 ανήκουν σε ασφαλιστικούς ομίλους με έδρα στο εξωτερικό, οι 5 σε ασφαλιστικούς ομίλους που υπόκεινται στην εποπτεία της Τράπεζας της Ελλάδος και οι υπόλοιπες 16 δεν ανήκουν σε κάποιο όμιλο με έδρα στην ΕΕ. Επίσης, με ημερομηνία αναφοράς 31.12.2022, 5 ασφαλιστικές επιχειρήσεις με έδρα στην Ελλάδα δραστηριοποιούνται σε άλλες χώρες της ΕΕ με καθεστώς ελεύθερης παροχής υπηρεσιών.

Επιπρόσθετα, και σύμφωνα με τα πιο πρόσφατα διαθέσιμα στοιχεία της Ευρωπαϊκής Αρχής Ασφαλίσεων και Επαγγελματικών Συντάξεων (EIOPA), στις 31.12.2022 δραστηριότητα στην Ελλάδα, με καθεστώς είτε ελεύθερης εγκατάστασης (υποκατάστημα) είτε ελεύθερης παροχής υπηρεσιών, ασκούν και 229 ασφαλιστικές επιχειρήσεις που έχουν την έδρα τους σε άλλο κράτος-μέλος της ΕΕ και οι οποίες εποπτεύονται, ως προς τη χρηματοοικονομική τους κατάσταση, από τις αρμόδιες εποπτικές αρχές των χωρών καταγωγής τους. Η ετήσια παραγωγή των επιχειρήσεων αυτών στο τέλος του 2022 ανερχόταν σε 288 εκατ. ευρώ για τα υποκαταστήματα και σε 1.084 εκατ. ευρώ για δραστηριότητα μέσω ελεύθερης παροχής υπηρεσιών, που αντιστοιχεί σε ποσοστό 5% και 18% του συνόλου της ελληνικής ασφαλιστικής αγοράς. Ειδικότερα όσον αφορά την αγορά των ασφαλίσεων αστικής ευθύνης χερσαίων οχημάτων, εντός του πρώτου εννεάμηνου του 2023 αυξήθηκε το μερίδιο των ασφαλιστικών επιχειρήσεων, σε πλήθος οχημάτων, με έδρα σε άλλο κράτος-μέλος με ελεύθερη παροχή υπηρεσιών ή καθεστώς ελεύθερης εγκατάστασης και ανήλθε σε 21% (από 20% στις 31.12.2022).

Τα οικονομικά μεγέθη που παρουσιάζονται κατωτέρω αφορούν μόνο τις 33 επιχειρήσεις που δραστηριοποιούνται στην εγχώρια ασφαλιστική αγορά και υπόκεινται στην, κατά Φερεγγυότητα ΙΙ, εποπτεία της Τράπεζας της Ελλάδος.

Η εγχώρια ασφαλιστική αγορά χαρακτηρίζεται από σημαντική συγκέντρωση, ιδιαίτερα στις επιχειρήσεις που ασκούν εργασίες ασφαλίσεων ζωής και στις επιχειρήσεις που ασκούν ταυτοχρόνως ασφαλίσεις ζωής και κατά ζημιών, καθώς οι 5 μεγαλύτερες εξ αυτών κατέχουν το 86% της σχετικής αγοράς, σε όρους τεχνικών προβλέψεων, ενώ οι 5 μεγαλύτερες ασφαλιστικές επιχειρήσεις που δραστηριοποιούνται στις ασφαλίσεις κατά ζημιών, σε όρους ακαθάριστων εγγεγραμμένων ασφαλίστρων, κατέχουν μερίδιο που ανέρχεται σε 55% της σχετικής αγοράς.

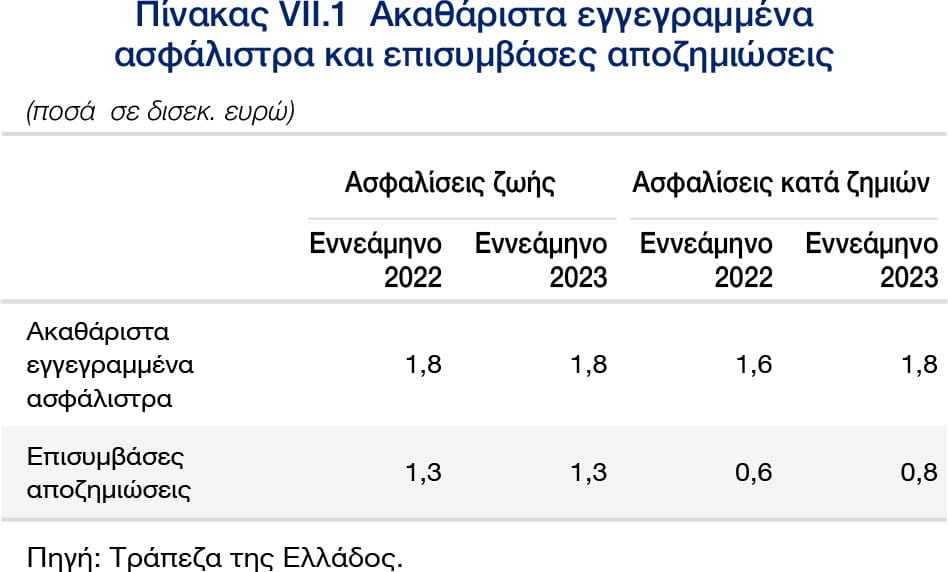

Η παραγωγή ακαθάριστων εγγεγραμμένων ασφαλίστρων στις ασφαλίσεις ζωής την περίοδο Ιανουαρίου-Σεπτεμβρίου του 2023 ανήλθε σε 1,8 δισεκ. ευρώ, αυξημένη οριακά σε σύγκριση με την αντίστοιχη περίοδο του προηγούμενου έτους. Από το ανωτέρω ποσό, 0,7 δισεκ. ευρώσυνδέονται με επενδύσεις, μειωμένα κατά 7%, και αποτελούν 40% των συνολικών ακαθάριστων εγγεγραμμένων ασφαλίστρων δραστηριοτήτων ζωής, έναντι 44% την αντίστοιχη περίοδο του 2022. Παράλληλα, παρουσιάστηκε μείωση των ακαθάριστων εγγεγραμμένων ασφαλίστρων στις ασφαλίσεις με συμμετοχή στα κέρδη κατά 12% και αύξηση στις άλλες ασφαλίσεις ζωής κατά 32%. Τα ασφάλιστρα των δραστηριοτήτων ασφαλίσεων κατά ζημιών ανήλθαν την ίδια περίοδο σε 1,8 δισεκ. ευρώ, αυξημένα κατά 8% συγκριτικά με το αντίστοιχο εννεάμηνο του προηγούμενου έτους. Από το ποσό αυτό, σημαντικότερα μερίδια αντιπροσωπεύουν οι ασφαλίσεις αστικής ευθύνης χερσαίων οχημάτων (31%), οι ασφαλίσεις πυρός (20%) και οι ασφαλίσεις νοσοκομειακών εξόδων (17%), με αντίστοιχες μεταβολές ασφαλίστρων έναντι του πρώτου εννεάμηνου του 2022 κατά +1%, +11% και +10%. Την ίδια περίοδο (Ιανουάριος-Σεπτέμβριος 2023), οι επισυμβάσες αποζημιώσεις ανήλθαν σε 1,3 δισεκ. ευρώ για τις ασφαλίσεις ζωής, αμετάβλητες σε σχέση με την αντίστοιχη περίοδο του προηγούμενου έτους, και σε 0,8 δισεκ. ευρώ για τις ασφαλίσεις κατά ζημιών, παρουσιάζοντας αύξηση κατά 26% (βλ. Πίνακα VII.1).

Στις ασφαλίσεις κατά ζημιών, ο δείκτης ζημιών (loss ratio) της αγοράς στις 30.9.2023 ανήλθε σε 56% των αντίστοιχων δεδουλευμένων ασφαλίστρων της ίδιας περιόδου (έναντι 48% στις 30.9.2022), ενώ ο δείκτης εξόδων (διαχείρισης και προμηθειών) ανήλθε σε 47%, έναντι 46% στις 30.9.2022.

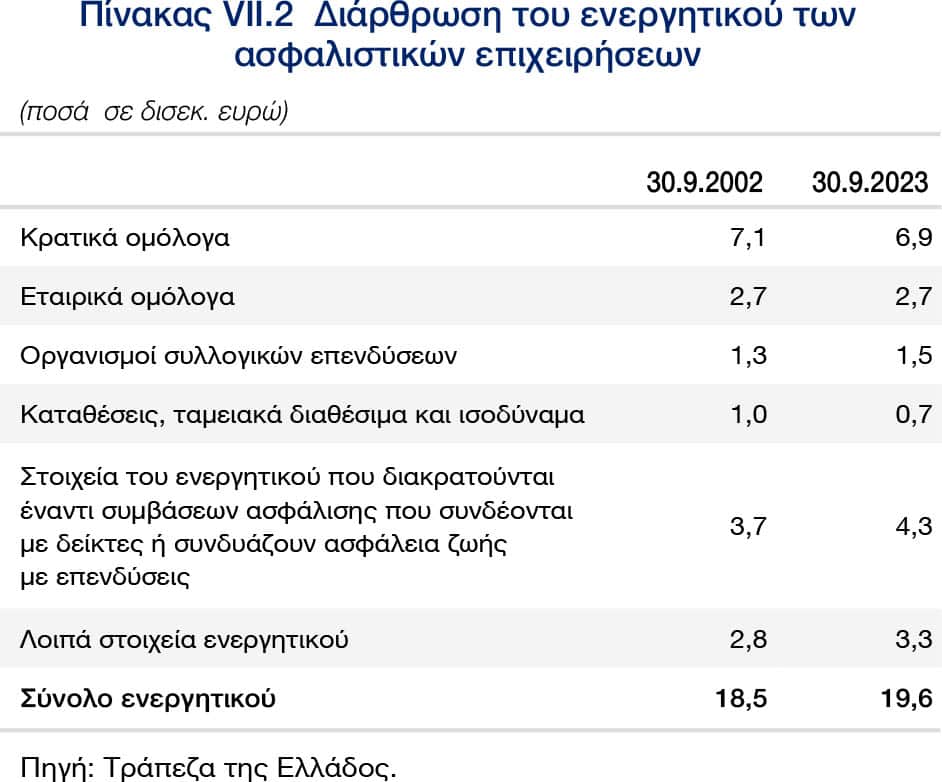

Το σύνολο του ενεργητικού των εποπτευόμενων από την Τράπεζα της Ελλάδος ασφαλιστικών επιχειρήσεων διαμορφώθηκε σε 19,6 δισεκ. ευρώ στις 30.9.2023, αυξημένο κατά 6% συγκριτικά με τις 30.9.2022. Από το σύνολο του ενεργητικού, 6,9 δισεκ. ευρώ (36%) ήταν τοποθετημένα σε κρατικά ομόλογα και 2,7 δισεκ. ευρώ (14%) σε εταιρικά ομόλογα.

Όσον αφορά την πιστοληπτική διαβάθμιση αυτών, το 96% των κρατικών ομολόγων και το 86% των εταιρικών ομολόγων ήταν πιστοληπτικής διαβάθμισης BB- και άνω. Επιπλέον, ποσό 4,3 δισεκ. ευρώ (22%) αφορούσε επενδύσεις για ασφαλίσεις των οποίων τον επενδυτικό κίνδυνο φέρουν οι ασφαλισμένοι (βλ. Πίνακα VII.2).

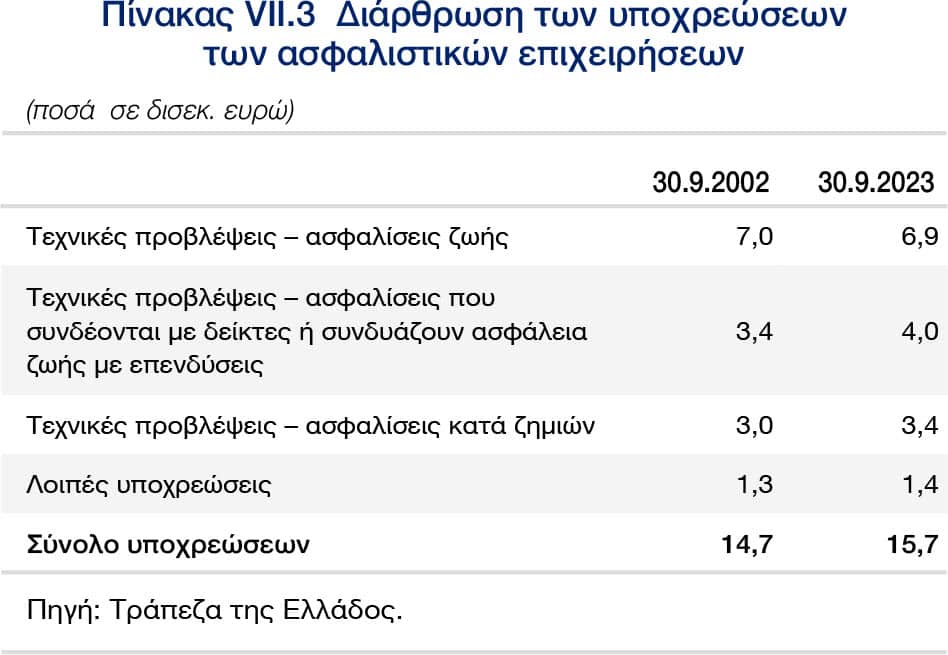

Οι συνολικές υποχρεώσεις των ασφαλιστικών επιχειρήσεων ανήλθαν σε 15,7 δισεκ. ευρώ στις 30.9.2023, έναντι 14,7 δισεκ. ευρώ ένα έτος νωρίτερα, με το σύνολο των τεχνικών προβλέψεων να διαμορφώνεται σε 14,4 δισεκ. ευρώ στις 30.9.2023, εκ των οποίων 10,9 δισεκ. ευρώ αφορούσαν ασφαλίσεις ζωής και 3,4 δισεκ. ευρώ ασφαλίσεις κατά ζημιών. Από τις τεχνικές προβλέψεις ζωής, το 36% αφορά ασφαλίσεις ζωής που συνδέονται με επενδύσεις (έναντι 33% στις 30.9.2022) (βλ. Πίνακα VII.3).

Τα ίδια κεφάλαια της ασφαλιστικής αγοράς διαμορφώθηκαν στις 30.9.2023 σε 3,8 δισεκ. ευρώ, σχεδόν αμετάβλητα σε σχέση με τις 30.9.2022. Η συνολική Κεφαλαιακή Απαίτηση Φερεγγυότητας (Solvency Capital Requirement ‒ SCR)6 ανήλθε σε 2,0 δισεκ. ευρώ, με συνολικά επιλέξιμα ίδια κεφάλαια 3,8 δισεκ. ευρώ. Όσον αφορά την ποιότητα των επιλέξιμων κεφαλαίων της ασφαλιστικής αγοράς, αυτά ταξινομούνται στην υψηλότερη κατηγορία ποιότητας (Κατηγορία 1) σε ποσοστό 92%. Παρά τις προκλήσεις του μακροοικονομικού περιβάλλοντος και τις ασταθείς συνθήκες της χρηματοπιστωτικής αγοράς, όλες οι ασφαλιστικές επιχειρήσεις παραμένουν φερέγγυες, με δείκτη κάλυψης κεφαλαιακής απαίτησης φερεγγυότητας (SCR ratio) σε επίπεδα σημαντικά υψηλότερα του 100%. Η Ελάχιστη Κεφαλαιακή Απαίτηση (Minimum Capital Requirement ‒ MCR)7 στο σύνολο της ασφαλιστικής αγοράς διαμορφώθηκε σε 0,7 δισεκ. ευρώ, με τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 3,5 δισεκ. ευρώ.

2. ΕΞΕΛΙΞΕΙΣ ΣΤΟ ΘΕΣΜΙΚΟ ΠΛΑΙΣΙΟ

Στο τέλος του 2023 ολοκληρώθηκαν οι διαπραγματεύσεις των θεσμικών οργάνων της ΕΕ για την προγραμματισμένη αναθεώρηση της ευρωπαϊκής οδηγίας “Φερεγγυότητα ΙΙ”. Το Συμβούλιο και το Ευρωπαϊκό Κοινοβούλιο κατέληξαν σε προσωρινή πολιτική συμφωνία και επίκειται η ψήφιση του αναθεωρημένου κειμένου.

Η αναθεωρημένη οδηγία ενισχύει:

- την αρχή της αναλογικότητας, με την εισαγωγή σαφών διατάξεων που περιγράφουν την

- εφαρμογή αυτής,

- την εποπτεία των ομίλων,

- τη μακροπροληπτική εποπτεία με την εισαγωγή αντίστοιχων εποπτικών εργαλείων και

- τη συνεργασία των εθνικών εποπτικών αρχών για περιπτώσεις ασφαλιστικών επιχειρήσεων που έχουν διασυνοριακή δραστηριότητα.

Παράλληλα, ολοκληρώθηκαν και οι συζητήσεις των ευρωπαϊκών θεσμικών οργάνων για την εισαγωγή ενός εναρμονισμένου, σε επίπεδο ΕΕ, πλαισίου ανάκαμψης και εξυγίανσης των (αντ)ασφαλιστικών επιχειρήσεων. Το Συμβούλιο και το Ευρωπαϊκό Κοινοβούλιο κατέληξαν σε προσωρινή πολιτική συμφωνία και αναμένεται η ψήφιση νέας σχετικής οδηγίας. Βασικοί στόχοι του πλαισίου είναι η προστασία των ασφαλισμένων και η διατήρηση της χρηματοπιστωτικής σταθερότητας σε επίπεδο Ένωσης.

Τα σημαντικότερα σημεία που προβλέπει η νέα οδηγία είναι τα εξής:

- η υποχρέωση των ασφαλιστικών επιχειρήσεων για εκπόνηση σχεδίων ανάκαμψης,

- η υποχρέωση των εποπτικών αρχών για εκπόνηση σχεδίων εξυγίανσης των ασφαλιστικών

- επιχειρήσεων και

- η εισαγωγή πλήθους εποπτικών εργαλείων, με σκοπό την ενίσχυση της δυνατότητας των εποπτικών αρχών να παρεμβαίνουν λαμβάνοντας μέτρα εξυγίανσης.

ΠΗΓΗ: Ετήσια Έκθεση του Διοικητή της ΤτΕ για το έτος 2023.

Ολόκληρη η έκθεση εδώ.

- Στο κεφάλαιο αυτό έχουν ληφθεί υπόψη πληροφορίες και στοιχεία που υποβλήθηκαν έως τις 31.1.2024. ↩︎

- Εξαιρούνται οι αλληλασφαλιστικοί συνεταιρισμοί του πρώτου εδαφίου της παραγράφου 1 του άρθρου 7 του ν. 4364/2016. ↩︎

- Οι ασφαλιστικές επιχειρήσεις που ασκούν ταυτόχρονα δραστηριότητες ασφαλίσεων ζωής και ασφαλίσεων κατά ζημιών ανέρχονται πλέον σε 14, λόγω της από 29.12.2022 συγχώνευσης των NN Hellas και NN Hellas II (πρώην MetLife Α.Ε.Α.Ζ.) και της από 1.6.2023 συγχώνευσης των Allianz Ελλάς Μονοπρόσωπη Α.Α.Ε. (μέλος του ομίλου Allianz S.E.) και Ευρωπαϊκή Πίστη Μονοπρόσωπη Α.Ε.Γ.Α. ↩︎

- Η Τράπεζα της Ελλάδος, με βάση την αρχή της αναλογικότητας, έχει επιτρέψει σε 3 ασφαλιστικές επιχειρήσεις που πληρούν τα απαιτούμενα κριτήρια μεγέθους και εργασιών να εξαιρεθούν από ορισμένες διατάξεις της Φερεγγυότητας ΙΙ σχετικά με τις απαιτήσεις για τη φερεγγυότητα, το σύστημα διακυβέρνησης και τη δημοσιοποίηση εκθέσεων και αναφορών. ↩︎

- Οι ασφαλιστικές επιχειρήσεις που ανήκουν σε ομίλους με έδρα στο εξωτερικό ανέρχονται πλέον σε 12, λόγω της από 29.12.2022 συγχώνευσης των NN Hellas και NN Hellas II (πρώην MetLife Α.Ε.Α.Ζ.), της από 1.6.2023 συγχώνευσης των Allianz Ελλάς Μονοπρόσωπη Α.Α.Ε. (μέλος του ομίλου Allianz S.E.) και Ευρωπαϊκή Πίστη Μονοπρόσωπη Α.Ε.Γ.Α. και της από 24.1.2023 απόκτησης της Ορίζων Α.Ε.Γ.Α. από την Interamerican E.A.E.Z. A.E. ↩︎

- Η Κεφαλαιακή Απαίτηση Φερεγγυότητας (Solvency Capital Requirement) απεικονίζει τα κεφάλαια που πρέπει να διαθέτει μια ασφαλιστική επιχείρηση προκειμένου να έχει τη δυνατότητα να απορροφά ζημίες σε επίπεδο εμπιστοσύνης 99,5% και με ορίζοντα ενός έτους. ↩︎

- Η Ελάχιστη Κεφαλαιακή Απαίτηση (Minimum Capital Requirement) απεικονίζει τα κεφάλαια που πρέπει να διαθέτει μια ασφαλιστική επιχείρηση προκειμένου να έχει τη δυνατότητα να απορροφά ζημίες σε επίπεδο εμπιστοσύνης 85% και με ορίζοντα ενός έτους και αντιπροσωπεύει ένα επίπεδο κεφαλαίου κάτω από το οποίο τα συμφέροντα των κατόχων ασφαλιστηρίων συμβολαίων θα ετίθεντο σε σοβαρό κίνδυνο, εάν επιτρεπόταν στην επιχείρηση να συνεχίσει να λειτουργεί. ↩︎

Ακολουθήστε την ασφαλιστική αγορά στο Google News