Άρθρα

Swiss Re: Πώς ο στασιμοπληθωρισμός επηρεάζει τους ασφαλιστές;

50 χρόνια μετά, ο φόβος του στασιμοπληθωρισμού επιστρέφει. O συνδυασμός του υψηλού πληθωρισμού, μετά από πολλές δεκαετίες, και της επιβράδυνσης της οικονομικής ανάπτυξης, ύστερα από την αρχική ισχυρή ανάκαμψη από την κρίση του Covid-19, ήταν ήδη μια σημαντική πρόκληση για τις μεγάλες οικονομίες παγκοσμίως, σύμφωνα με το sigma της Swiss Re. Τώρα οι οικονομολόγοι της Swiss Re αναμένουν ότι η σύγκρουση στην Ουκρανία θα ωθήσει τον παγκόσμιο πληθωρισμό ακόμη υψηλότερα και θα φρενάρει την αναπτυξιακή δυναμική.

O αντίκτυπος της σύγκρουσης γίνεται ήδη αντιληπτός στις πολύ υψηλότερες τιμές βασικών εμπορευμάτων. Πολλές αναπτυσσόμενες χώρες, που εξαρτώνται σε μεγάλο βαθμό από τις εισαγωγές τροφίμων, είναι πλέον ακόμη πιο ευάλωτες στην επισιτιστική ανασφάλεια. Η πρόκληση επιτείνεται, καθώς ο υψηλός πληθωρισμός αναγκάζει τις κεντρικές τράπεζες να ασκήσουν ακόμα πιο αυστηρή νομισματική πολιτική, μέσα σε κλίμα οικονομικής επιβράδυνσης, κι αυτό εγκυμονεί περαιτέρω κινδύνους ύφεσης.

Η κατάσταση, σύμφωνα με τους ειδικούς της Swiss Re, μπορεί να χαρακτηριστεί ως «στασιμοπληθωρισμός». Ωστόσο, θεωρούν ότι το φαινόμενο είναι προσωρινό και καθοδηγείται από κυκλικούς παράγοντες και όχι από τον διαρθρωτικό στασιμοπληθωρισμό που παρατηρήθηκε τη δεκαετία του 1970. «Οι σημερινές οικονομικές συνθήκες είναι πολύ διαφορετικές και πιστεύουμε ότι η αναμενόμενη επιβράδυνση της ανάπτυξης θα μειώσει τελικά τον πληθωρισμό», επισημαίνουν χαρακτηριστικά.

«Μετά από 50 χρόνια, ο στασιμοπληθωρισμός έχει επανακάμψει πλήρως και πρέπει να είμαστε πειθαρχημένοι. Το 2022 θα είναι μια δύσκολη χρονιά για τους ασφαλιστές, με τα δύο στοιχεία του ισολογισμού να δέχονται πίεση. Το θετικό είναι ότι βγαίνουμε από το περιβάλλον χαμηλών και αρνητικών επιτοκίων και αυτή η αλλαγή θα ωφελήσει τις ασφαλιστικές εταιρείες μεσοπρόθεσμα», σημειώνει ο κ. Jérôme Jean Haegeli, Group Chief Economist της Swiss Re.

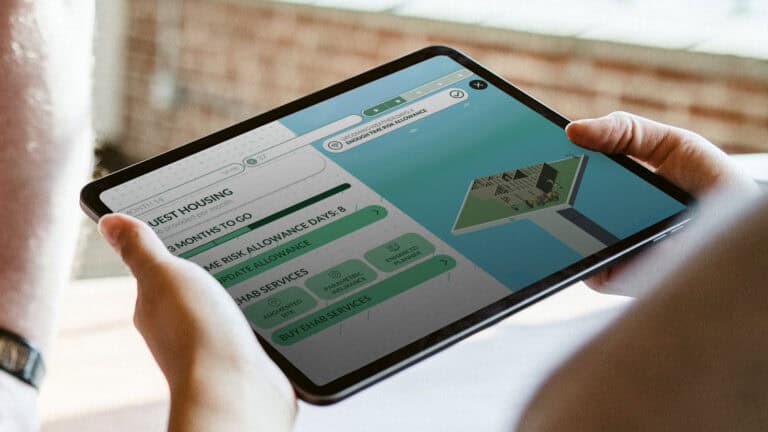

Η Swiss Re θεωρεί το 2022 ως μια χρονιά μετάβασης για τον ασφαλιστικό κλάδο παγκοσμίως, καθώς καλείται να διαχειριστεί την έκρηξη του πληθωρισμού και την αύξηση των επιτοκίων. Η πτώση της αγοράς περιουσιακών στοιχείων και η διεύρυνση των πιστωτικών περιθωρίων πιθανότατα θα οδηγήσουν σε “mark-to-market” αποτίμηση των απωλειών του ενεργητικού και της καθαρής αξίας. Οι ασφαλιστές Περιουσίας & Ατυχημάτων (P&C) εκτίθενται περισσότερο στο σοκ που προκαλεί ο πληθωρισμός, ο οποίος με τη σειρά του θα αυξήσει το ύψος των αποζημιώσεων. Βραχυπρόθεσμα, οι κλάδοι ασφάλισης Περιουσίας και Οχημάτων πιθανότατα θα πληγούν περισσότερο, καθώς οι αυξήσεις των τιμών στις κατασκευές και στα ανταλλακτικά αυτοκινήτων ξεπερνούν αυτές της ευρύτερης οικονομίας. Το sigma προβλέπει ότι η κερδοφορία του κλάδου Περιουσίας και Ατυχημάτων θα επηρεαστεί αρνητικά το 2022. Αντίθετα, το 2023, η κερδοφορία θα ευνοηθεί από την περαιτέρω αύξηση των επιτοκίων.

Για τους ασφαλιστές Ζωής & Υγείας, ο παρατεταμένος υψηλός πληθωρισμός έχει κυρίως έμμεσες επιπτώσεις, καθώς η αύξηση των επιτοκίων υποστηρίζει την κερδοφορία. Τα επενδυτικά αποτελέσματα ωφελούνται, καθώς τα χαρτοφυλάκια ομολόγων έχουν υψηλότερες αποδόσεις, ενώ βελτιώνεται και η κερδοφορία των αποταμιευτικών προϊόντων με εγγυημένο επιτόκιο –ένα μεγάλο κληροδότημα του κλάδου Ζωής. Η φύση των προϊόντων εγγυημένων αποδόσεων τα προστατεύει από τον πληθωρισμό των αποζημιώσεων, αν και η ασφάλιση υγείας εκτίθεται βραχυπρόθεσμα στην πίεση που ασκούν οι σχετικές δαπάνες. Ωστόσο, η Swiss Re αναμένει ότι ο υψηλότερος πληθωρισμός θα “ροκανίσει” το διαθέσιμο εισόδημα των καταναλωτών και την αξία των παροχών των αποταμιευτικών προγραμμάτων, με αποτέλεσμα υψηλότερα ποσοστά ακύρωσης πριν τη λήξη τους.

Δεδομένων των πολλών αβεβαιοτήτων σήμερα, η κερδοφορία των ασφαλιστών επηρεάζεται από σημαντικούς καθοδικούς κινδύνους (κινδύνους δυσμενών εξελίξεων). Για παράδειγμα, εάν επαληθευόταν ένα σενάριο παγκόσμιας ύφεσης, που διατυπώνει η Swiss Re, τα έσοδα από ασφάλιστρα θα μειώνονταν σε όλους τους κλάδους δραστηριοποίησης και σε όλες τις περιοχές. Αντίστοιχα, το σενάριο «στασιμοπληθωρισμού της δεκαετίας του 1970» θα περιόριζε τη ζήτηση τόσο των ασφαλίσεων Περιουσίας & Ατυχημάτων όσο και των ασφαλίσεων Ζωής & Υγείας. Επιπλέον, η διεύρυνση του πιστωτικού περιθωρίου και οι απώλειες ιδίων κεφαλαίων θα δημιουργούσαν μεγάλες “mark-to-market” απώλειες περιουσιακών στοιχείων. Η Swiss Re θεωρεί ότι οι καθοδικοί κίνδυνοι μπορούν να μετριαστούν με ισχυρή διαχείριση κεφαλαίων και κινδύνου, με πιο αυστηρό underwriting, με την αντασφάλιση, με την καλύτερη κατανομή των περιουσιακών στοιχείων και με αντιστάθμιση κινδύνου.

«Αν πρόκειται να υπάρξει κάτι θετικό σε αυτήν την κρίση, είναι ότι βλέπουμε μια επιτάχυνση της εξόδου από την ακραία νομισματική πολιτική. Μια στροφή προς υψηλότερες αποδόσεις είναι μακροπρόθεσμα κάτι θετικό για τις ασφαλιστικές εταιρείες», επισημαίνουν οι ειδικοί της Swiss Re.

Για τους ασφαλιστές P&C: περιορισμένες οι άμεσες επιπτώσεις, αλλά πιθανόν μεγάλες οι έμμεσες

Η Swiss Re θεωρεί ότι ο άμεσος αντίκτυπος στον κλάδο ασφάλισης Περιουσίας & Ατυχημάτων (P&C) από τις ζημιές που προκαλούνται λόγω της σύγκρουσης Ουκρανίας-Ρωσίας θα είναι περιορισμένος και διαχειρίσιμος σε παγκόσμιο επίπεδο, με εξαίρεση τις δύο εμπόλεμες χώρες.

Οι αγορές της Ουκρανίας και της Ρωσίας θα αντιμετωπίσουν σημαντική απώλεια εσόδων από ασφάλιστρα, λόγω της σύγκρουσης και των διεθνών κυρώσεων. Η Swiss Re αναμένει ότι τα ασφάλιστρα από πρωτασφαλίσεις στη Ρωσία θα μειωθούν σημαντικά το 2022, λόγω των οικονομικών κυρώσεων, της οικειοθελούς αποχώρησης ξένων εταιρειών από την αγορά και της αστάθειας του ρωσικού ρουβλίου. Ευρύτερες αρνητικές επιπτώσεις στα ασφάλιστρα μπορεί να γίνουν αισθητές σε ειδικές ασφαλιστικές καλύψεις, που συνδέονται άμεσα με τη χαμηλότερη ζήτηση, εξαιτίας της διαταραγμένης οικονομικής δραστηριότητας, ή με τους περιορισμούς στο capacity μετά το re-underwriting. Αναμένει, επίσης, μια επιταχυνόμενη ανάπτυξη στα ασφάλιστρα των κυβερνοασφαλίσεων, λόγω της αύξησης των τιμών και της μεγαλύτερης κατανόησης του κινδύνου.

Ενδέχεται να εγερθούν σημαντικές αξιώσεις για κινδύνους πολέμου σε εξειδικευμένες αγορές, όπως αυτές των αερομεταφορών, των εμπορικών πιστώσεων, της ασφάλισης πολιτικών κινδύνων ή της ναυτασφάλισης, ανάλογα με τις παρεχόμενες καλύψεις και τη λεκτική διατύπωση των ασφαλιστηρίων (πιθανότατα θα προκύψουν και δικαστικές διενέξεις διαρκείας).

Σύμφωνα με τις πρώτες εκτιμήσεις ζημιών, το τελικό κόστος αποζημιώσεων για τους Lloyd’s του Λονδίνου, αφού αφαιρεθεί το κόστος αντασφάλισης, θα κυμανθεί από £1 έως £4 δισ., δείχνοντας μια σημαντική αλλά διαχειρίσιμη συνολική απώλεια1. Ανησυχίες εγείρονται για τα εκατοντάδες αεροσκάφη που βρίσκονται ακόμη στη Ρωσία, τα οποία είναι μισθωμένα από διεθνείς εταιρείες. Ένας ακόμη κλάδος που μπορεί να εκτεθεί άμεσα, παγκοσμίως, είναι ο κυβερνοχώρος. Πρόσφατη έρευνα της S&P υπολογίζει ότι οι πιθανές ζημιές από τη σύγκρουση για τους εξειδικευμένους κλάδους ασφάλισης θα κυμανθούν από $16 δισ. (αναφορά βάσης) έως $35 δισ2. Η Willis Towers Watson εκτιμά ότι οι ασφαλισμένες ζημιές θα ανέλθουν σε περίπου $15 δισ.3 Ωστόσο, η Swiss Re προβλέπει ότι οι έμμεσες επιπτώσεις θα είναι πιο εκτεταμένες και σημαντικές. Αυτές θα φανούν κυρίως στις απαιτήσεις, μέσω του υψηλότερου πληθωρισμού και των πιθανών ελλείψεων στην εφοδιαστική αλυσίδα. Η ανάπτυξη νέων εργασιών θα μειωθεί, επίσης, καθώς η παγκόσμια οικονομία επιβραδύνεται.

1 “Insurance industry braces for soaring payouts from war in Ukraine” Global Reinsurance, 17 March 2022.

2 Russia-Ukraine Conflict Adds To A Bumpy Start To 2022 For Global Reinsurers, S&P, 31 March 2022.

3 Insurance Marketplace Realities 2022 Spring Update, Willis Tower Watson, 7 April 2022.

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News