Kατηγοριοποίηση των πελατών βάσει επικινδυνότητας στον κλάδο Ασφάλισης Αυτοκινήτου

Οι ασφαλιστικές εταιρείες δαπανούν ένα μεγάλο μέρος του προϋπολογισμού τους, στον τομέα του μάρκετινγκ, για τη δημιουργία εκστρατειών ενημέρωσης, προβολής ή προώθησης, με στόχο τη διατήρηση των υπαρχόντων πελατών, καθώς και την προσέλκυση νέων. Για να επιτευχθεί αυτό, όμως, με όσο το δυνατόν λιγότερο κόστος και με μεγαλύτερη ακρίβεια, βασική προϋπόθεση είναι η διαμόρφωση του προφίλ των πελατών, μέσω της κατηγοριοποίησης – τμηματοποίησής τους σε ομάδες, στις οποίες οι πελάτες θα μοιράζονται κοινά χαρακτηριστικά (όπως κοινωνικοδημογραφικά, συμπεριφορικά και άλλα). Τα προφίλ πελατών δημιουργούνται με βάση τα ιστορικά δεδομένα που έχει στη διάθεσή της η ασφαλιστική εταιρεία.

| Των Σωτηρίου Μπερσίμη & Χρήστου Μπουντούλη* |

Με τη διενέργεια της κατηγοριοποίησης – τμηματοποίησης και τη δημιουργία προφίλ πελατών, οι ασφαλιστικές εταιρείες μπορούν να βελτιώσουν τις στρατηγικές τους σε ένα μεγάλο σύνολο διαδικασιών τους, που άπτονται της τιμολόγησης, του ελέγχου των αιτήσεων, του μάρκετινγκ, των πωλήσεων, κ.ά., και να κατανοήσουν τον τρόπο με τον οποίο οι πελάτες από διάφορες ομάδες αλληλοεπιδρούν με την εταιρεία. Επομένως, η κατηγοριοποίηση – τμηματοποίηση των πελατών είναι θέμα μείζονος σημασίας για τις ασφαλιστικές εταιρείες και οι πλέον σύγχρονες και πιο ακριβείς μέθοδοι διενεργούνται μέσω της τεχνητής νοημοσύνης (Artificial Intelligence) και της στατιστικής μηχανικής μάθησης (Statistical Machine Learning).

Τα δεδομένα

Η ανάλυση αφορά δεδομένα πελατών που είναι κάτοχοι συμβολαίων ασφάλισης οχημάτων. Το αρχείο εμπεριέχει δεδομένα από 60.392 πελάτες μιας ασφαλιστικής εταιρείας, η οποία δεν έχει δημιουργήσει ακόμα προφίλ για τους πελάτες της και, κατά συνέπεια, δεν μπορεί να δημιουργήσει στοχευμένες στρατηγικές στις διαδικασίες της. Η ασφαλιστική εταιρεία επιθυμεί να κατηγοριοποιήσει (τμηματοποιήσει) τους πελάτες της, ώστε να βελτιστοποιήσει τις διαδικασίες που εφαρμόζει.

Στο αρχείο δεδομένων εμπεριέχονται πληροφορίες/δεδομένα για τα εξής χαρακτηριστικά: 1) αριθμός ασφαλιστηρίου συμβολαίου, 2) φύλο, 3) ηλικία, 4) ημερομηνία γέννησης, 5) περιοχή κατοικίας ασφαλισμένου, 6) δείκτης κίνησης της περιοχής, 7) ηλικία οχήματος, 8) τύπος οχήματος, 9) αξία οχήματος, 10) συνέπεια πληρωμών, 11) πληροφορίες σχετικά με το επάγγελμα, 12) ύπαρξη ατυχήματος στο παρελθόν, 13) τοποθεσία γραφείου ασφαλιστή, 14) αριθμός ασφαλιστικών απαιτήσεων και 15) συνολικό ποσό ασφαλιστικών αποζημιώσεων.

Σκοπός της ανάλυσης

Αξιοποιώντας τεχνικές και μεθόδους της αναλυτικής των δεδομένων και της μηχανικής μάθησης, σκοπός της ανάλυσης είναι: (α) η κατηγοριοποίηση (τμηματοποίηση) των υφιστάμενων πελατών σε ομάδες (προφίλ) βάσει των παραπάνω χαρακτηριστικών και (β) η διαμόρφωση κατάλληλου προβλεπτικού μοντέλου, ούτως ώστε μελλοντικά οι νέοι ή οι υποψήφιοι πελάτες να ταξινομούνται από το μοντέλο στο καταλληλότερο προφίλ πελατών και η εταιρεία να βελτιστοποιεί στη συνέχεια τη στρατηγική της.

1ο βήμα – Περιγραφή των δεδομένων (Descriptive analytics)

Από το σύνολο των 60.392 πελατών της ασφαλιστικής εταιρείας, το 56,82% (Ν=34.316) είναι γυναίκες και το υπόλοιπο 43,18% (Ν=26.076) είναι άντρες. Αναφορικά με την ηλικία των ασφαλισμένων, το 18,93% (Ν=11.432) ήταν 18-30 ετών, το 23,28% (Ν=14.059) ήταν 31-40 ετών, το 23,91% (Ν=14.440) ήταν 41-50 ετών, το 15,78% (Ν=9.529) ήταν 51-60 ετών και το υπόλοιπο 18,1% ήταν 61 ετών και άνω. Η συντριπτική πλειοψηφία των πελατών, με ποσοστό 83,39% (Ν=50.362), δεν είχε λάβει κάποια ασφαλιστική αποζημίωση στο παρελθόν, το 13,3% (8.034) είχε λάβει μόλις 1 φορά και το υπόλοιπο 3,31% (Ν=1.996) είχε λάβει από 2 μέχρι 5 φορές ασφαλιστική αποζημίωση, ενώ το μέσο συνολικό ποσό ασφαλιστικών αποζημιώσεων στον πληθυσμό των πελατών που είχαν κάποια ασφαλιστική απαίτηση στο παρελθόν ανέρχεται στο ποσό των €3.883. Σχετικά με το μοντέλο εργασίας των ασφαλισμένων, το 18,20% (Ν=10.993) δεν είχε κάποια εργασία, το 44,97% (Ν=27.157) εργαζόταν με φυσική παρουσία, το 22,56% (Ν=13.627) εργαζόταν με το υβριδικό μοντέλο εργασίας και το υπόλοιπο 14,26% (Ν=8.615) εργαζόταν απομακρυσμένα από τον χώρο του. Επιπλέον, το 36,53% (Ν=22.062) των πελατών είχε δείξει ασυνέπεια στην πληρωμή του ασφαλίστρου τουλάχιστον μία φορά και το 59,5% (Ν=35.935) είχε υποστεί ζημιά στο όχημά του τουλάχιστον μία φορά στο παρελθόν.

2o βήμα – Κατηγοριοποίηση των πελατών και εντοπισμός των κρίσιμων παραγόντων που δύνανται συνδυαστικά να χρησιμεύσουν στη μοντελοποίηση των δεδομένων (Diagnostic analytics)

Για την κατηγοριοποίηση – τμηματοποίηση των πελατών χρησιμοποιήθηκε ο αλγόριθμος K-means, ο οποίος είναι ένας αλγόριθμος μη εποπτευόμενης μηχανικής μάθησης. Ο αλγόριθμος K-means, σε αντίθεση με τους αλγορίθμους εποπτευόμενης μηχανικής μάθησης, ταξινομεί τους πελάτες με βάση τα δεδομένα τους, χωρίς προγενέστερη γνώση για το πού ανήκει ένας πελάτης. Μόλις ολοκληρωθεί η διενέργεια του αλγορίθμου, όλα τα δεδομένα είναι ομαδοποιημένα σε ομάδες πελατών -προφίλ με συναφή χαρακτηριστικά.

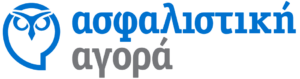

Εφαρμόζοντας τον αλγόριθμο K-means στα δεδομένα πελατών προέκυψαν τρεις καλά διαχωρισμένες ομάδες πελατών (Σχήμα 1). Η μια ομάδα (κόκκινο χρώμα) αποτελείται από το 53,1% (Ν=32.069), η δεύτερη ομάδα (μπλε χρώμα) από το 32% (Ν=19.355) και η τρίτη ομάδα (πράσινο χρώμα) από το υπόλοιπο 14,9% (8.968) των πελατών.

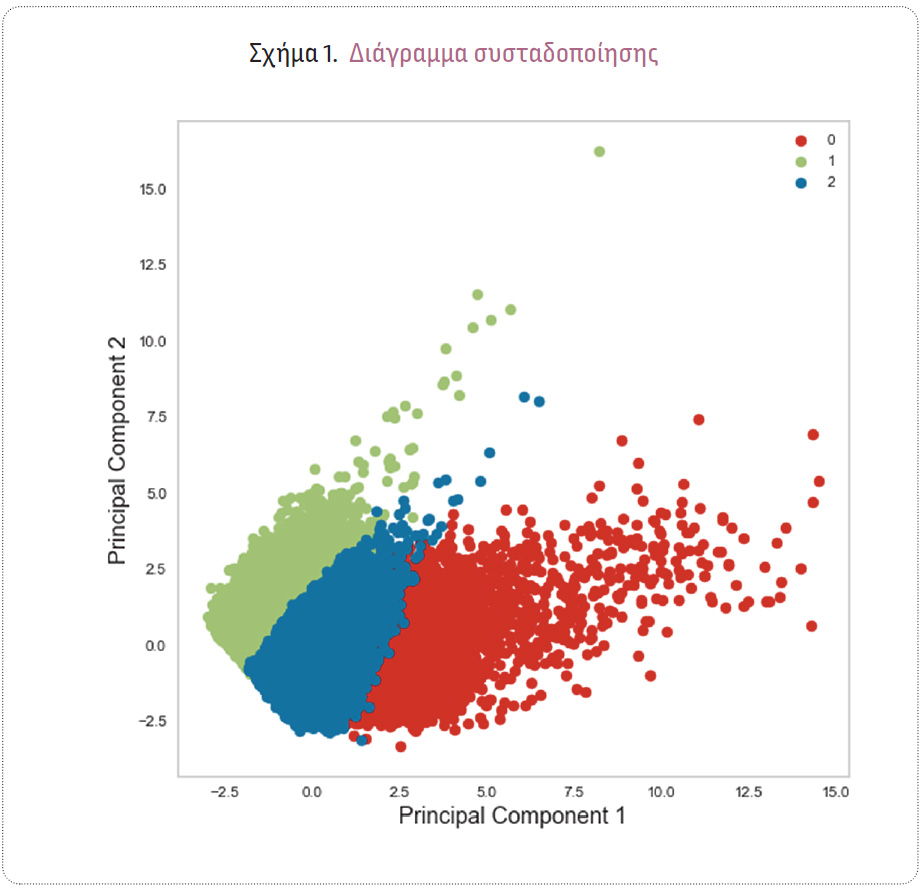

Όπως προέκυψε, αναλύοντας τα χαρακτηριστικά των ομάδων, οι πελάτες διαχωρίστηκαν με βάση τον κίνδυνο δημιουργίας απαιτήσεων, κάτι ιδιαίτερα χρήσιμο στη διαδικασία underwriting. Συγκεκριμένα, η ομάδα με το πράσινο χρώμα είναι η ομάδα πελατών υψηλού κινδύνου, το μπλε χρώμα αναφέρεται στην ομάδα πελατών μεσαίου κινδύνου και το κόκκινο χρώμα αφορά την ομάδα πελατών χαμηλού κινδύνου. Παρατηρήθηκε σημαντική διαφοροποίηση του αριθμού των ασφαλιστικών απαιτήσεων των πελατών σε σχέση με την ομάδα κινδύνου που βρίσκονται (Σχήμα 2). Στην ομάδα που ερμηνεύτηκε ως ομάδα υψηλού κινδύνου, ο συνολικός αριθμός ασφαλιστικών απαιτήσεων είναι ίσος με 11.877, ενώ στις ομάδες μεσαίου και χαμηλού κινδύνου είναι 639 και 423, αντίστοιχα.

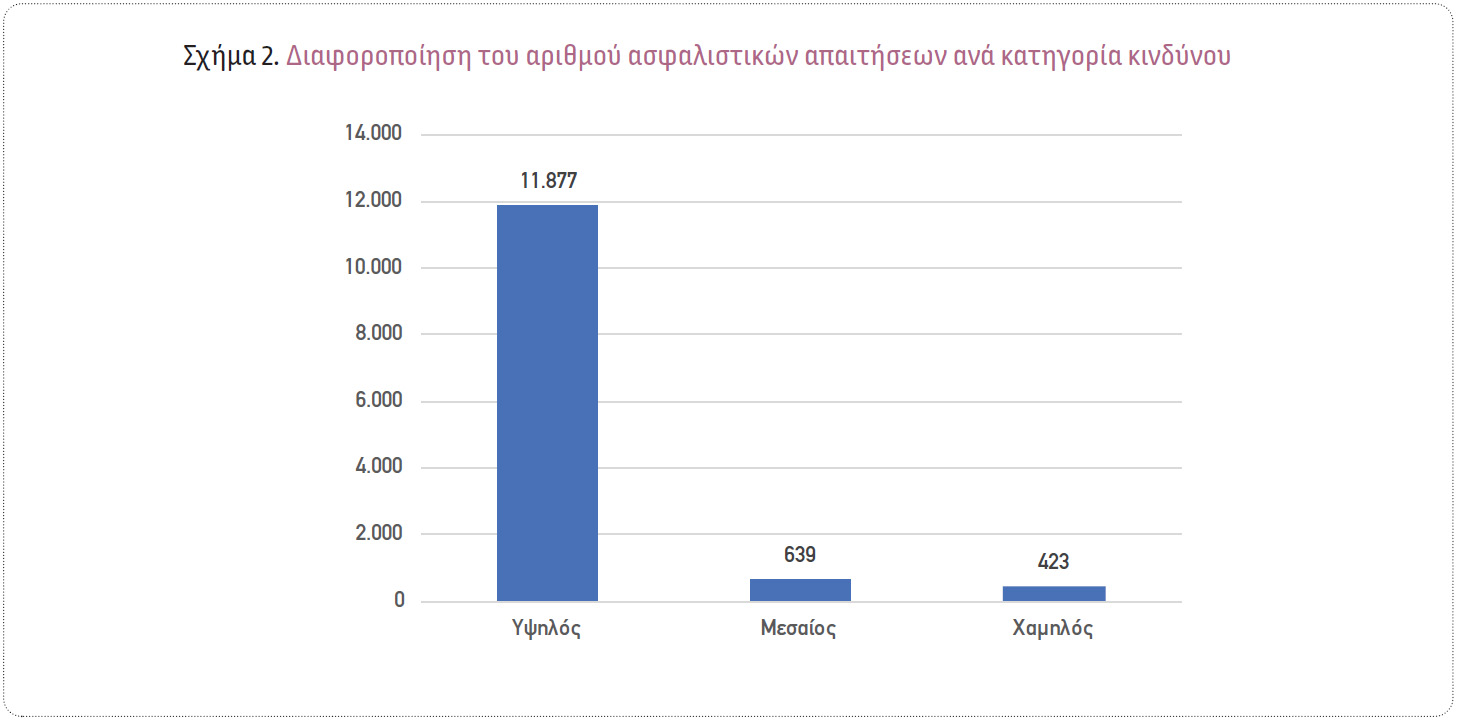

Αναφορικά με το μοντέλο εργασίας με το οποίο εργάζονταν οι πελάτες, παρατηρήθηκε ότι στην ομάδα υψηλού κινδύνου, η πλειοψηφία των πελατών, με ποσοστό 71% (Ν=6.367), εργαζόταν με το κλασικό μοντέλο εργασίας που απαιτείται φυσική παρουσία, ενώ το υπόλοιπο 29% (Ν=2.601) αποτελούνταν από πελάτες που εργάζονταν με το υβριδικό μοντέλο, με απομακρυσμένη εργασία (remote) ή δεν είχαν κάποια εργασία. Ωστόσο, στην ομάδα πελατών μεσαίου κινδύνου, το ποσοστό των εργαζομένων που εργάζονταν με το κλασικό μοντέλο ήταν ελάχιστα μειωμένο και ίσο με 68,3% (13.220), ενώ στην ομάδα πελατών χαμηλού κινδύνου το ποσοστό των εργαζομένων που εργάζονταν με το κλασικό μοντέλο ήταν εξαιρετικά μειωμένο και ίσο με 46,6% (14.944). Φαίνεται ότι το μοντέλο εργασίας έπαιξε σημαντικό ρόλο στη διαδικασία της τμηματοποίησης, αφού, όπως παρατηρείται, ο κίνδυνος μειώνεται καθώς μειώνεται και το ποσοστό των εργαζομένων που εργάζονται με φυσική παρουσία, η οποία απαιτεί μετακινήσεις με όχημα, παράγοντας ο οποίος, σε διάφορες επιστημονικές έρευνες, φαίνεται να συσχετίζεται με την πιθανότητα εμφάνισης κάποιου ατυχήματος (Σχήμα 3).

Επίσης, παρατηρήθηκε σημαντική διαφοροποίηση της ύπαρξης ζημίας του αυτοκινήτου στο παρελθόν ανά κατηγορία κινδύνου (Σχήμα 4). Συγκεκριμένα, το ποσοστό των πελατών που είχε υποστεί ζημιά στο όχημά του τουλάχιστον μία φορά ήταν 82,9% (Ν=7.435) στην ομάδα υψηλού κινδύνου, 79,7% (Ν=25.588) στην ομάδα μεσαίου κινδύνου και μόλις 15,2% (Ν=2.942) στην ομάδα χαμηλού κινδύνου.

Συνεχίζοντας τη διερευνητική ανάλυση, παρατηρήθηκε ότι ο μέσος δείκτης κυκλοφορίας οχημάτων (τιμές πάνω από 100 υποδηλώνουν κακές κυκλοφοριακές συνθήκες στην περιοχή) στην ομάδα υψηλού κινδύνου είναι ίσος με 111 μονάδες, στην ομάδα μεσαίου κινδύνου είναι 120 μονάδες και στην ομάδα χαμηλού κινδύνου είναι μόλις 75 μονάδες, δηλαδή 25 μονάδες χαμηλότερος από τον μέσο όρο.

Ο κυκλοφοριακός δείκτης φαίνεται να έπαιξε σημαντικό ρόλο στη διαδικασία τμηματοποίησης, με τις ομάδες μεσαίου και υψηλού κινδύνου να έχουν υψηλότερο δείκτη σε σχέση με την ομάδα χαμηλού κινδύνου, άρα και αυξημένο κίνδυνο ατυχήματος.

3ο βήμα – Διαμόρφωση του μοντέλου ταξινόμησης των πελατών σε μια από τις διαμορφωμένες ομάδες, ανάλογα με τον βαθμό επικινδυνότητάς τους (Predictive analytics)

Δεδομένης της παραπάνω ομαδοποίησης των υφιστάμενων πελατών, το επόμενο βήμα είναι η δημιουργία ενός μοντέλου πρόβλεψης του προφίλ που ανήκουν οι νέοι ή οι υποψήφιοι πελάτες. Για τη δημιουργία του μοντέλου αυτού εφαρμόστηκε η τεχνική της Γραμμικής Διακριτικής Ανάλυσης (Linear Discriminant Analysis), η οποία είναι μια μέθοδος μετασχηματισμού των δεδομένων που ανήκουν σε συγκεκριμένες κλάσεις και χρησιμοποιείται στη μηχανική μάθηση και την τεχνητή νοημοσύνη με σκοπό τον καλύτερο διαχωρισμό των κλάσεων. Με το μοντέλο αυτό οι νέοι ή οι υποψήφιοι πελάτες θα κατατάσσονται αυτόματα σε μία από τις 3 ομάδες και η διαδικασία έγκρισης της αίτησης ασφάλισης θα αυτοματοποιείται.

Το τελικό μοντέλο που προέκυψε εκπαιδεύτηκε, χρησιμοποιώντας τα εξής χαρακτηριστικά: 1) φύλο, 2) ηλικιακή ομάδα, 3) ημερομηνία γέννησης, 4) περιοχή κατοικίας ασφαλισμένου, 5) δείκτης κίνησης της περιοχής, 6) ηλικία οχήματος, 7) αξία οχήματος, 8) συνέπεια πληρωμών, 9) συνθήκες εργασίας, 10) ύπαρξη ατυχήματος στο παρελθόν, 11) αριθμός ασφαλιστικών απαιτήσεων και 12) συνολικό ποσό ασφαλιστικών αποζημιώσεων.

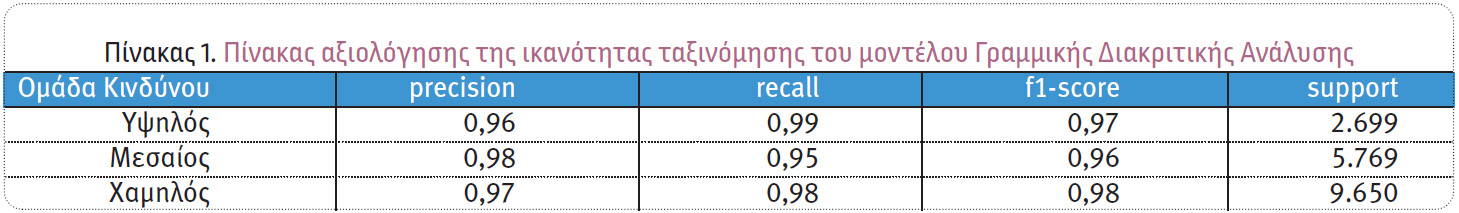

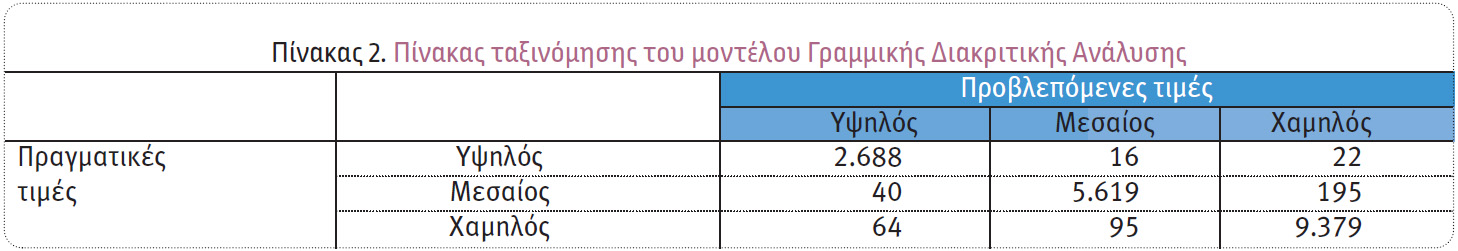

Τα αποτελέσματα της αξιολόγησης του μοντέλου, τα οποία φαίνονται στους πίνακες 1 & 2, έδειξαν ότι ταξινομήθηκε σωστά το 97% των πελατών (Ορθότητα), με την ακρίβεια ταξινόμησης στην κάθε κλάση να κυμαίνεται από 96% έως 98%, ποσοστά πολύ υψηλά, που επιβεβαιώνουν την αξιοπιστία του μοντέλου.

Ουσιαστικά, από τη διενέργεια του μοντέλου προκύπτει ένα score, βάσει του οποίου κάθε πελάτης ταξινομείται σε μία από τις διαμορφωμένες κατηγορίες πελατών. Με αυτόν τον τρόπο, παρέχεται στην ασφαλιστική εταιρεία μια εκτίμηση για τον βαθμό επικινδυνότητας, καθώς και το προφίλ του πελάτη, και της δίνεται η δυνατότητα να βελτιστοποιήσει τον τρόπο διαχείρισής του και τον τρόπο που θα του προωθεί νέα ασφαλιστικά προϊόντα, αυξάνοντας έτσι την ικανοποίησή του, καθώς και την πιθανότητα να αντλήσει όση περισσότερη αξία μπορεί από εκείνον. Επίσης, η ασφαλιστική εταιρεία, γνωρίζοντας την αναλογία κινδύνου κάθε χαρακτηριστικού του ασφαλισμένου, μπορεί να χρησιμοποιήσει αυτή την πληροφορία, για να διαφοροποιήσει την τιμολογιακή της πολιτική και να αντισταθμίσει τον κίνδυνο.

*Ο κ. Σωτήριος Μπερσίμης είναι Αναπληρωτής Καθηγητής στο Πανεπιστήμιο Πειραιώς.

*Ο κ. Χρήστος Μπουντούλης είναι επιστήμονας των Δεδομένων στην εταιρεία Covariance, με εξειδίκευση στον ασφαλιστικό κλάδο.

Διαβάστε επίσης:

Η αξιοποίηση των Big Data στον ασφαλιστικό κλάδο

Ανίχνευση ασφαλιστικής απάτης στην ασφάλιση κατοικίας

Ανίχνευση ασφαλιστικής απάτης στην ασφάλιση αυτοκινήτων

Μοντέλα πρόβλεψης του ύψους των ασφαλιστικών απαιτήσεων στην ασφάλιση υγείας

Πρόβλεψη πώλησης Ασφάλισης Οχήματος σε πελάτες με Ασφαλιστήρια Υγείας

Ασφάλιση αυτοκινήτου: Ποιοι πελάτες θα ανανεώσουν το ασφαλιστήριό τους;

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News