Άρθρα

Ιδιώτες Επενδυτές: Η σημασία της συμβουλής

Οι συμβουλές των εμπειρογνωμόνων είναι σημαντικές, για να μπορέσουν οι καταναλωτές να λάβουν τις σωστές οικονομικές αποφάσεις.

Άρθρο του κ. William Vidonja,

Επικεφαλής Δεοντολογίας, Insurance Europe

«Οι χρηματοοικονομικές συμβουλές υψηλής ποιότητας προσφέρουν πραγματικά οφέλη στους καταναλωτές κατά τη λήψη επενδυτικών αποφάσεων, αλλά το σημερινό μοντέλο παροχής συμβουλών απειλείται από τους υπερβολικά απαιτητικούς κανόνες που εισάγονται στο πλαίσιο της Στρατηγικής της ΕΕ για τους Ιδιώτες Επενδυτές (EU Retail Investment Strategy). Για την προστασία των συμφερόντων των καταναλωτών είναι ζωτικής σημασίας να γίνει αντιληπτή η αξία των συμβουλών»: Αυτό υπογραμμίζει εν είδει προλόγου ο κ. William Vidonja, Επικεφαλής Δεοντολογίας, Insurance Europe, σε άρθρο του που δημοσιεύεται στο annual report της Ομοσπονδίας των Ευρωπαϊκών Ασφαλιστικών Ενώσεων. Αναπτύσσοντας την επιχειρηματολογία του, αναφέρει τα εξής:

Οι καταναλωτές έχουν επανειληµµένα επισημάνει ότι αποδίδουν μεγάλη σηµασία στην πρόσβαση σε υψηλής ποιότητας οικονοµικές συµβουλές. Η πρόσφατη μελέτη της Ευρωπαϊκής Επιτροπής «Disclosure, inducements, and suitability rules for retail investors study»* διαπίστωσε ότι η σύσταση από έναν σύμβουλο αποτελεί βασική κινητήρια δύναμη ώστε ο καταναλωτής να αποφασίσει πού θα επενδύσει. Η ίδια μελέτη διαπίστωσε, επίσης, ότι όταν οι καταναλωτές είχαν πρόσβαση σε συμβουλές αυτό ήταν κάτι που τους ικανοποιούσε. Το 64% των καταναλωτών που συμμετείχαν στην έρευνα και είχαν λάβει συμβουλές θεώρησαν τη διαδικασία χρήσιμη για τη λήψη αποφάσεων.

Οι καταναλωτές καλούνται να λάβουν όλο και πιο περίπλοκες αποφάσεις

Οι συμβουλές γίνονται περισσότερο, και όχι λιγότερο, σημαντικές. Οι καταναλωτές καλούνται να λάβουν όλο και πιο περίπλοκες αποφάσεις και τους παρέχονται όλο και περισσότερες πληροφορίες σχετικά με τα επενδυτικά προϊόντα, ως αποτέλεσμα των απαιτήσεων που συσσωρεύονται σε επίπεδο ΕΕ. Η ανάπτυξη των “πράσινων” προϊόντων προσφέρει μια νέα ευκαιρία για τους μικροεπενδυτές, αλλά η κατανόηση αυτών των προϊόντων δεν είναι εύκολη. Οι σύμβουλοι διαδραματίζουν ρόλο στην αποκρυπτογράφηση της τεχνικής γλώσσας και στο άνοιγμα αυτού του τμήματος της αγοράς σε άπειρους επενδυτές.

Αλλά ενώ οι εξελίξεις στην αγορά καθιστούν τις συμβουλές όλο και πιο σημαντικές, μια κανονιστική ρύθμιση θα μπορούσε να αποκλείσει τους καταναλωτές από αυτού του είδους τις επενδύσεις. Σε ολόκληρη την Ευρώπη, ο πιο συνηθισμένος τρόπος πληρωμής των συμβουλών είναι μέσω προμήθειας που καταβάλλεται στον σύμβουλο. Αυτό σημαίνει ότι οι καταναλωτές μπορούν να έχουν πρόσβαση σε περισσότερες συμβουλές και να κάνουν όσες ερωτήσεις επιθυμούν, χωρίς να χρειάζεται να καταβάλουν αμοιβή για την παρεχόμενη συμβουλή. Κάτι τέτοιο τους δίνει τη δυνατότητα να εξετάζουν τις επιλογές τους χωρίς να αναλαμβάνουν καμία οικονομική δέσμευση και τελικά να επενδύουν όταν αισθάνονται σίγουροι ότι έχουν αρκετές πληροφορίες.

Οι συμβουλές μπορεί να είναι υπερβολικά ακριβές

Η άμεση πληρωμή για συμβουλές είναι υπερβολικά ακριβή για πολλούς μικρότερους επενδυτές. Αν πάρουμε το παράδειγμα της Γερμανίας –μιας συγκριτικά εύπορης ευρωπαϊκής χώρας, με ποσοστό αποταμίευσης υψηλότερο του μέσου όρου–, μπορούμε να δούμε ότι οι αριθμοί απλά δεν βγαίνουν. Μια μελέτη της KPMG του 2021 διαπίστωσε ότι το μέσο κόστος των συμβουλών για έναν καταναλωτή είναι €360 (€180/ώρα), αλλά γνωρίζουμε επίσης από την ίδια μελέτη ότι περισσότερες από τις μισές επενδύσεις που πραγματοποιούνται από ιδιώτες πελάτες στη Γερμανία αφορούν ποσά κάτω των €5.000 (55,5%) ή μηνιαίες αποταμιεύσεις κάτω των €100 (54,6%). Είναι εύκολο να καταλάβει κανείς γιατί μια αμοιβή €360 για μια επένδυση €100 δεν θα ήταν ελκυστική.

Τι θα συνέβαινε, λοιπόν, αν οι χρηματοοικονομικές συμβουλές γίνονταν απρόσιτες για τους καταναλωτές; Οι καταναλωτές θα εξακολουθήσουν να αναζητούν καθοδήγηση, αλλά αυτή θα προέρχεται από την οικογένεια και τους φίλους τους, από ό,τι σχετικό διαβάζουν στο διαδίκτυο ή –όλο και περισσότερο– από μη ελεγχόμενους “finfluencers”.

Μη ενημερωτικά έγγραφα πληροφόρησης

Οι καταναλωτές μπορεί, επίσης, να ανατρέξουν στα έγγραφα πληροφοριών που απαιτείται να συνοδεύουν ένα προϊόν, βάσει της νομοθεσίας της ΕΕ, αλλά αυτά παρέχουν ελάχιστη βοήθεια. Δεν είναι κατανοητά από τους καταναλωτές και τους διαφεύγουν βασικές πληροφορίες σχετικά με τα επενδυτικά προϊόντα που βασίζονται στην ασφάλιση (IBIP). Οι καταναλωτές θα έχουν στη διάθεσή τους ελάχιστες πληροφορίες σχετικά με την ασφαλιστική κάλυψη που παρέχει κάθε προϊόν, χωρίς ουσιαστικό τρόπο σύγκρισης μεταξύ των προϊόντων, και θα δυσκολεύονται να προσδιορίσουν ποια IBIP είναι υψηλότερου ή χαμηλότερου κινδύνου. Οι καταναλωτές θα πρέπει να περιηγηθούν σε ένα πολύπλοκο επενδυτικό περιβάλλον, χωρίς τα απαραίτητα εργαλεία, για να συγκρίνουν τα προϊόντα με βάση τα στοιχεία που γνωρίζουμε ότι θεωρούν πιο σημαντικά για τη λήψη αποφάσεων.

Απρόβλεπτες συνέπειες

Ίσως ακόμη πιο ανησυχητικό είναι ότι χωρίς συμβουλές οι καταναλωτές μπορεί απλώς να γυρίσουν την πλάτη στις κεφαλαιαγορές και να μην επενδύσουν. Αυτό είναι ακριβώς το αντίθετο από αυτό που επιδιώκει να επιτύχει η στρατηγική της ΕΕ για τους ιδιώτες επενδυτές.

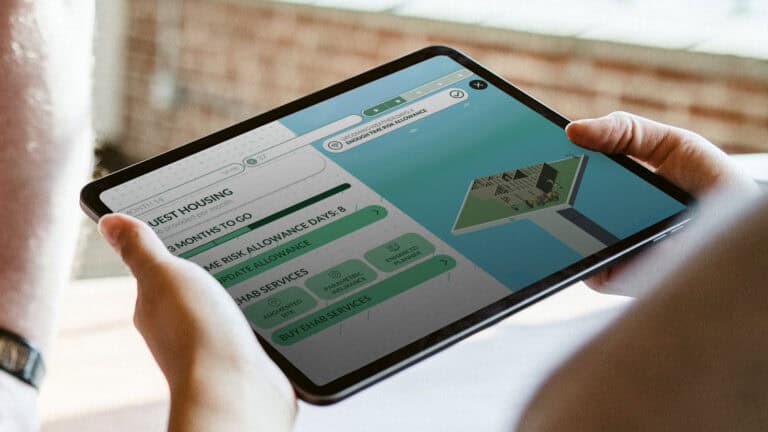

Πρώτον, οι καταναλωτές μπορεί απλώς να διαπιστώσουν ότι δεν αισθάνονται άνετα να τα καταφέρουν μόνοι τους. Ακόμα και όσοι επιδιώκουν να επενδύσουν, μπορεί να διαπιστώσουν ότι η αγορά των IBIPs είναι αποκλεισμένη γι’ αυτούς –σε πολλές αγορές απλά δεν είναι δυνατόν να αγοράσουν ένα IBIP χωρίς συμβουλές (βλ. χάρτη). Σε ορισμένες αγορές είναι υποχρεωτικό ο καταναλωτής να λαμβάνει συμβουλές. Σε άλλες αγορές, παρόλο που θεωρητικά δεν είναι υποχρεωτική η παροχή συμβουλών, τα IBIP θεωρούνται συχνά σύνθετα προϊόντα και δεν μπορούν να πωληθούν με απλή “εκτέλεση εντολής”, σε αντίθεση με πολλά αμιγώς επενδυτικά προϊόντα.

Αυτό καθιστά τους καταναλωτές εγκλωβισμένους. Εάν δεν μπορούν να πληρώσουν για συμβουλές εκ των προτέρων, δεν μπορούν να έχουν πρόσβαση σε αυτά τα σημαντικά επενδυτικά προϊόντα και δεν μπορούν να διαχειριστούν τα χρήματά τους ή να προετοιμαστούν για τα γηρατειά. Με άλλα λόγια, μέτρα όπως η απαγόρευση της καταβολής προμήθειας σε ολόκληρη την ΕΕ ή οι ξεχωριστές απαγορεύσεις για διαφορετικούς τύπους πωλήσεων, σε συνδυασμό με απαιτήσεις που είναι αυστηρές και πολύπλοκες, οι οποίες καθιστούν δύσκολη, αν όχι αδύνατη, την παροχή συμβουλών, θα έχουν ως αποτέλεσμα την περαιτέρω αύξηση του συνταξιοδοτικού και ασφαλιστικού κενού στην ΕΕ.

Συμβουλευτικές απαιτήσεις στις χώρες της ΕΕ το 2023

Το κλειδί για να διασφαλιστεί ότι οι μικροεπενδυτές θα έχουν συνεχή πρόσβαση σε συμβουλές –και κατ’ επέκταση στις κεφαλαιαγορές–, είναι να δοθεί η δυνατότητα να αποφασίζουν οι ίδιοι οι καταναλωτές πώς θα λαμβάνουν συμβουλές. Στους καταναλωτές πρέπει να παρέχονται οι πληροφορίες που χρειάζονται για να αξιολογήσουν αν (και πόσο) θέλουν να τους παρέχονται συμβουλές μέσω αυστηρών απαιτήσεων διαφάνειας, που θα τους δίνουν τη δυνατότητα να έχουν πρόσβαση σε πληροφορίες σχετικά με το κόστος, αν τις χρειάζονται. Και οπλισμένοι με αυτές τις πληροφορίες θα πρέπει να είναι σε θέση να επιλέξουν έναν σύμβουλο που ταιριάζει στις ανάγκες τους. Ο καλύτερος τρόπος στήριξης των μικροεπενδυτών είναι να τους παρέχεται πρόσβαση σε συμβουλές. Αυτό δεν μπορεί να γίνει με την πρόβλεψη ενός μόνο τρόπου πληρωμής των συμβουλών ή με την επιβολή απαιτήσεων τόσο περίπλοκων, που καθιστούν αδύνατη την παροχή συμβουλών.

Άλλα μέτρα προσφέρουν καλύτερη προστασία στον καταναλωτή

Υπάρχουν άλλα, καλύτερα μέτρα για να προστατευτεί ο καταναλωτής από την απαγόρευση των κινήτρων-προμηθειών. Ας επικεντρωθούμε, καταρχάς, στην εφαρμογή των ισχυρών κανόνων της οδηγίας της ΕΕ για τη Διανομή ασφαλιστικών προϊόντων και του κατ’ εξουσιοδότηση κανονισμού. Η εισαγωγή περαιτέρω διαφάνειας για τις προμήθειες, ώστε οι καταναλωτές να έχουν τον έλεγχο, με δοκιμασμένες φόρμες γνωστοποίησης που αποδεδειγμένα τους είναι κατανοητές και χρήσιμες˙ η ενσωμάτωση της αρχής της “σχέσης ποιότητας-τιμής”, ώστε να διασφαλίζεται ότι κάθε κόστος είναι δικαιολογημένο και ανάλογο προς τις προσφερόμενες υπηρεσίες και τα χαρακτηριστικά του προϊόντος˙ η ενίσχυση της χρηματοοικονομικής εκπαίδευσης είναι κάποια από αυτά.

Παραπλανητικά και μη χρήσιμα έγγραφα γνωστοποίησης

Σε μελέτη που διεξήγαγε η Kantar, για λογαριασμό της Ευρωπαϊκής Επιτροπής, διαπιστώθηκε ότι οι καταναλωτές «μπορούν να αποθαρρυνθούν από τα ισχύοντα μέτρα σχετικά με τις γνωστοποιήσεις» και χρειάζονται «έγγραφα γνωστοποιήσεων που να είναι ιδιαίτερα ελκυστικά, να προσφέρουν απλότητα και να επικεντρώνονται στα πιο σημαντικά στοιχεία».

Η διαβούλευση του 2022 στο Ηνωμένο Βασίλειο, που αφορούσε την ανάκληση του βασικού εγγράφου πληροφοριών (Key Information Document – KID) για τα συσκευασμένα επενδυτικά προϊόντα λιανικής πώλησης και τα επενδυτικά προϊόντα που βασίζονται σε ασφάλιση (PRIIPs), απαρίθμησε διάφορα ζητήματα που εντοπίστηκαν σε σχέση με τον κανονισμό της ΕΕ για τα PRIIPs, μεταξύ των οποίων «συγκεχυμένες πληροφορίες, μειωμένες επιλογές και κανονιστικές επιβαρύνσεις».

Μια ακαδημαϊκή μελέτη στη Γερμανία, το 2019, σχετικά με την υπέρμετρη πληροφόρηση στο πλαίσιο της οδηγίας της ΕΕ για τις αγορές χρηματοπιστωτικών μέσων (MiFID) και του κανονισμού PRIIPs, τόνισε ότι οι περισσότεροι ερωτηθέντες αισθάνονται πελαγωμένοι ή ακόμη και αποπροσανατολισμένοι από τις πληροφορίες που λαμβάνουν.

Συμβουλές και ασφάλεια

Η πανευρωπαϊκή έρευνα της Insurance Europe για τις συντάξεις (2021) δείχνει ότι το 83% των ερωτηθέντων προτιμά την ασφάλεια των επενδύσεων από τις επενδυτικές αποδόσεις.

Οι σύμβουλοι μπορούν να τους βοηθήσουν να εντοπίσουν τα προϊόντα που τους παρέχουν την ασφάλεια που χρειάζονται για να επενδύσουν με σιγουριά.

Πηγή: Insurance Europe’s 2022−2023 Annual Report.

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News