Geneva Association: Τα οφέλη της τεχνητής νοημοσύνης στην ασφάλιση

*Απόσπασμα από την Έκθεση της Geneva Association, Regulation of Artificial Intelligence in Insurance: Balancing consumer protection and innovation. Αναζητήστε περισσότερα στο τ. Οκτωβρίου της «α.α.».

Η τεχνητή νοημοσύνη μπορεί να βοηθήσει τις ασφαλιστικές εταιρείες να αυξήσουν την πρόταση αξίας τους, και να συμβάλει στην ενίσχυση της κοινωνικής ανθεκτικότητας.

Αυτή η ενότητα, που απευθύνεται κυρίως σε υπεύθυνους χάραξης πολιτικής που δεν είναι απαραίτητα εξοικειωμένοι με την ασφάλιση, εξετάζει τη χρήση της τεχνητής νοημοσύνης σε ολόκληρη την αλυσίδα αξίας της ασφάλισης, καθώς και τα οφέλη της για τους πελάτες, τις ασφαλιστικές εταιρείες και τις κοινωνίες γενικότερα.

Η τεχνητή νοημοσύνη μπορεί να βοηθήσει τις ασφαλιστικές εταιρείες να αλλάξουν την πρόταση αξίας τους και να συμβάλει στην οικοδόμηση κοινωνικής ανθεκτικότητας. Τα κοινωνικοοικονομικά οφέλη από τη χρήση της τεχνητής νοημοσύνης στην ασφάλιση συνοψίζονται ως εξής:

- Διευρυμένο πεδίο για επιμερισμό κινδύνων:

Μέσω ενισχυμένων αξιολογήσεων κινδύνων, οι ασφαλιστικές εταιρείες έχουν καλύτερη εικόνα των κινδύνων. Αυτό μπορεί να τους επιτρέψει να προσφέρουν ασφαλιστική κάλυψη για κινδύνους που προηγουμένως ήταν δύσκολο να ασφαλιστούν (όπως ο κυβερνοχώρος), καθώς και να προσεγγίσουν ανασφάλιστα τμήματα του πληθυσμού1. - Πρόληψη και μετριασμός των κινδύνων:

Πληροφορίες που συγκεντρώνονται μέσω τεχνητής νοημοσύνης μπορούν να κοινοποιούνται στους ασφαλισμένους για μείωση και μετριασμό των κινδύνων2. - Μειωμένο κόστος επιμερισμού κινδύνων:

Η τεχνητή νοημοσύνη επιτρέπει τη (μερική) αυτοματοποίηση πολλών διαδικασιών, π.χ. εκτίμηση κινδύνου, ανάληψη κινδύνου και διαχείριση απαιτήσεων, γεγονός που βελτιώνει την αποτελεσματικότητα και μειώνει το κόστος. Μέσα από τη βελτιωμένη πρόληψη και τον μετριασμό των κινδύνων, η τεχνητή νοημοσύνη έχει επίσης τη δυνατότητα να οδηγήσει σε μείωση απαιτήσεων.

Πώς η τεχνητή νοημοσύνη μεταμορφώνει την ασφάλιση

Αν και η τεχνητή νοημοσύνη είναι σχετικά νέα, η χρήση δεδομένων από τις ασφαλιστικές εταιρείες δεν είναι.

Για δεκαετίες, η επεξεργασία δεδομένων και τα μοντέλα ήταν στο επίκεντρο της ασφαλιστικής δραστηριότητας, για παράδειγμα, για την ανάληψη και τιμολόγηση κινδύνων, τον προσδιορισμό απαιτήσεων και την υποστήριξη της ανάπτυξης προϊόντων. Η τεχνητή νοημοσύνη, ωστόσο, δίνει στις ασφαλιστικές εταιρείες τη δυνατότητα να χρησιμοποιούν τα υπάρχοντα και τα νέα δεδομένα πιο αποτελεσματικά.

Η χρήση της τεχνητής νοημοσύνης και η ψηφιοποίηση των διαδικασιών στην ασφάλιση συνδέονται στενά. Το αρχικό κύμα ψηφιοποίησης στον ασφαλιστικό κλάδο επικεντρώθηκε κυρίως στη διανομή προϊόντων μέσω διαδικτυακών καναλιών πώλησης3 και στη βελτίωση της πληροφόρησης και των επιλογών για τους πελάτες4, ενώ η ποσότητα των δεδομένων που παράγονται από αυτές τις διεργασίες επεκτάθηκε σταδιακά. Σήμερα, η ευρεία χρήση διασυνδεδεμένων κινητών συσκευών και συσκευών Internet of Things (IoT)5, όπως τα wearables, και οι αυξανόμενες ποσότητες δεδομένων που παράγονται από αυτά, έχουν ανοίξει τον δρόμο για την καινοτομία και τη χρήση εφαρμογών τεχνητής νοημοσύνης από ασφαλιστικές εταιρείες.6 Αυτές οι εφαρμογές μπορούν να χωριστούν σε τρεις γενικές κατηγορίες: 1) μετατροπή γλώσσας ή κειμένου, 2) αναγνώριση εικόνων, μοτίβων, τάσεων και προτιμήσεων, και 3) επεξεργασία πληροφοριών και λήψη αποφάσεων βάσει δεδομένων με βάση το περιεχόμενο7. Ο πρώτος τύπος (μετατροπή κειμένου και γλώσσας) περιλαμβάνει αναγνώριση ομιλίας και ανάλυση κειμένου, επεξεργασία φυσικής γλώσσας και ανίχνευση συναισθήματος.

Ο δεύτερος τύπος εφαρμογών μπορεί να αναλύει σύνολα δεδομένων, κείμενα και εικόνες για μοτίβα και ανωμαλίες και να παρέχει συστάσεις. Το τρίτο σύνολο εκτελεί εργασίες που βασίζονται σε αποφάσεις που βασίζονται σε δεδομένα και περιλαμβάνουν αυτοματοποιημένες αποφάσεις ανάληψης κινδύνου8.

Τα οφέλη της τεχνητής νοημοσύνης

Οι εφαρμογές τεχνητής νοημοσύνης προσφέρουν οφέλη τόσο στους πελάτες όσο και στις ασφαλιστικές εταιρείες9.

Οφέλη για τους πελάτες

- Βελτιωμένη εμπειρία: ομαλή και αποτελεσματική διαδικασία αγοράς, πιο προσιτή εξυπηρέτηση πελατών, με διαθέσιμα chatbots όλο το εικοσιτετράωρο.

- Πιο εξατομικευμένα και διαφανή προϊόντα.

- Πιο καινοτόμα προϊόντα, συμπεριλαμβανομένης της ασφάλισης βάσει χρήσης, και πιο εξατομικευμένα προϊόντα.

- Απλή διαδικασία υποβολής και ταχεία διεκπεραίωση απαιτήσεων.

- Χαμηλότερα ασφάλιστρα λόγω της εξοικονόμησης κόστους για τις ασφαλιστικές εταιρείες από την τεχνητή νοημοσύνη10.

Οφέλη για τις ασφαλιστικές εταιρείες

- Βελτιωμένη πρόταση αξίας11 – μετάβαση από την «ανίχνευση και επανόρθωση» στην «πρόβλεψη και πρόληψη» των κινδύνων12.

- Ικανότητα προσέγγισης τμημάτων της κοινωνίας που σήμερα λαμβάνουν ελλιπή ή καμία εξυπηρέτηση, και ασφάλισης κινδύνων που μέχρι τώρα θεωρούνταν μη ασφαλίσιμοι.

- Καλύτερη εξυπηρέτηση πελατών.

- Βελτιωμένη διαχείριση απαιτήσεων και ανίχνευση απάτης.

- Αυξημένη αποτελεσματικότητα και χαμηλότερο κόστος.

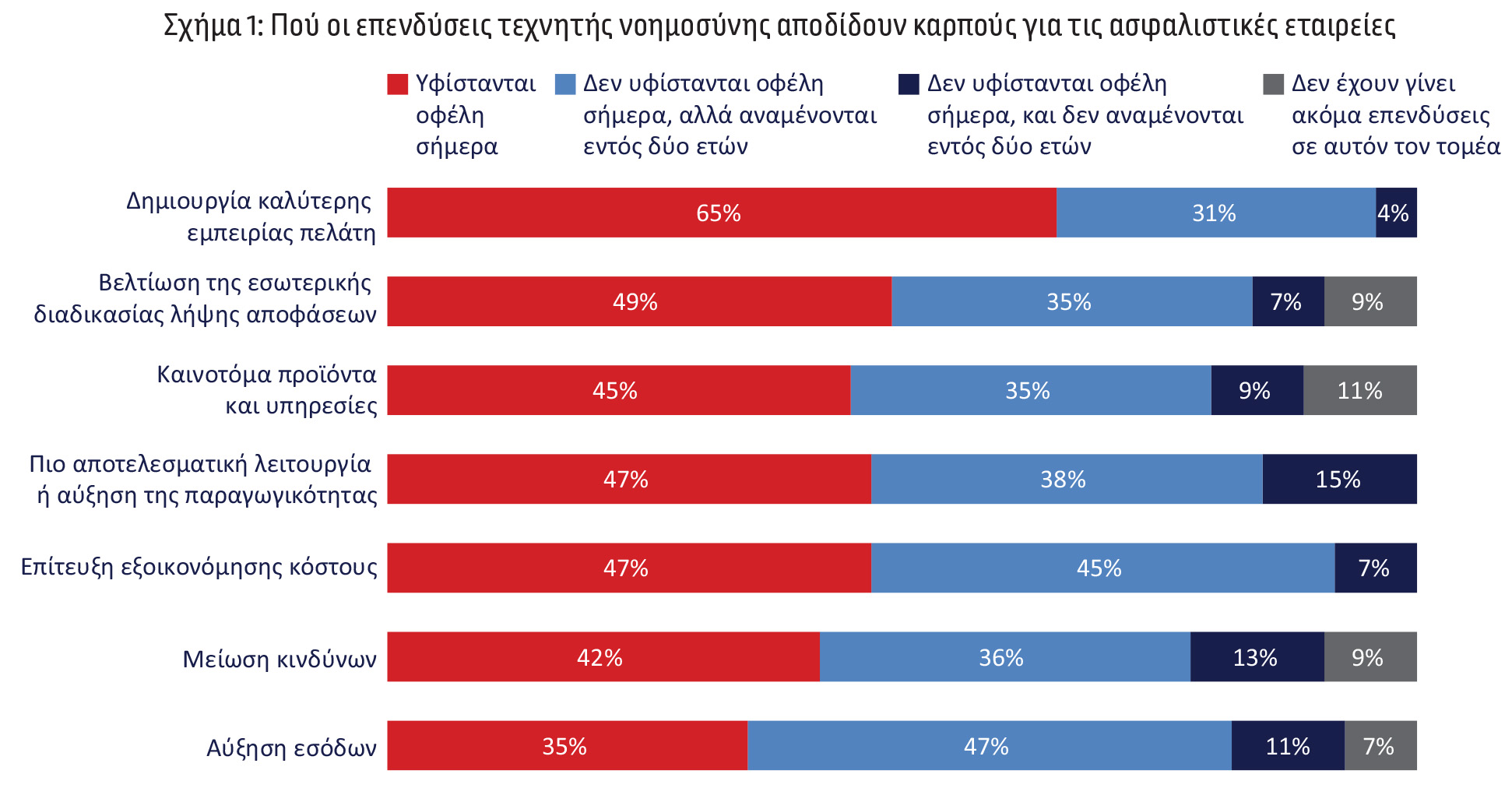

Το Σχήμα 1 απεικονίζει τους τομείς στους οποίους οι ασφαλιστικές εταιρείες θα ωφεληθούν από τις επενδύσεις στην τεχνητή νοημοσύνη, με βάση μια έρευνα του 2022 σε 1.000 συμμετέχοντες.

Εφαρμογές τεχνητής νοημοσύνης στην αλυσίδα αξίας της ασφάλισης

Οι εφαρμογές τεχνητής νοημοσύνης χρησιμοποιούνται σε ολόκληρη την αλυσίδα αξίας της ασφάλισης (βλ. Πίνακα 1).

Ο πίνακας υπογραμμίζει τη μεγάλη ποικιλία εφαρμογών τεχνητής νοημοσύνης και περιπτώσεων χρήσης στην ασφάλιση. Για παράδειγμα, η προγνωστική ανάλυση υποστηρίζει στρατηγικές μάρκετινγκ με εξατομικευμένη προσέγγιση μέσω νέων καναλιών. Η ανάλυση σε πραγματικό χρόνο και η ανάλυση μεγάλων δεδομένων υποστηρίζουν την ανάπτυξη προϊόντων και καθιστούν δυνατές τις υπηρεσίες ασφάλισης βάσει χρήσης και ανίχνευσης κινδύνων15. Αυτοματοποιημένες διαδικασίες και συστάσεις για εξατομικευμένα προϊόντα ενισχύουν τις πωλήσεις και τη διανομή. Η μεγαλύτερη συμμετοχή των πελατών βελτιώνει την εξυπηρέτησή τους και τη διαχείριση των ασφαλιστηρίων. Ο γρήγορος διακανονισμός των απαιτήσεων καθώς και η βελτιωμένη ικανότητα ανίχνευσης απάτης οδηγούν σε πιο δίκαιη και οικονομικά αποδοτική ασφάλιση16.

Αυτές οι διαδικασίες οδηγούν τελικά σε μεγαλύτερη ικανοποίηση πελατών, αυξημένη αποτελεσματικότητα και δυνητικά νέες ροές εσόδων.

1) The Geneva Association 2020.

2) Όπ.π.

3) Garven 2002.

4) Kaiser 2002.

5) Περιλαμβάνονται συνδεδεμένες συσκευές και αισθητήρες.

6) Eling et al. 2022.

7) Όπ.π.

8) Eling et al. 2022.

9) EIOPA 2022b.

10) Όπ.π.

11) Kelley et al. 2018.

12) McKinsey 2021.

13) PwC 2022.

14) Eling et al. 2022, Accenture 2018.

15) Kelley et al. 2018.

16) Όπ.π.

Ακολουθήστε την ασφαλιστική αγορά στο Google News