Άρθρα

Gauci, Αντιμησάρης και Χαλκιόπουλος για το μέλλον της ασφαλιστικής αγοράς

Στην 23η πλέον διοργάνωση του Hydra Re-Insurance Meeting (από 31/5 έως 2/6 2023), η Ένωση Ασφαλιστικών Εταιρειών Ελλάδος φρόντισε για ένα πρόγραμμα σφιχτό, όσο αντέχει η αγορά ενημερωτικό, και με τον απαραίτητο χρόνο και αφορμές για κοινωνική δικτύωση διά ζώσης. Το session της Παρασκευής, 2/6 ήταν αφιερωμένο στις προοπτικές της ελληνικής ασφαλιστικής αγοράς και οι Ασφαλιστές που ανέλαβαν το βάρος της περιγραφής τους ήταν οι κ.κ. Νίκος Αντιμησάρης, επικεφαλής της ERGO Ασφαλιστικής τα τελευταία 3 χρόνια, Robert Gauci, CEO της Εθνικής Ασφαλιστικής από τον Ιανουάριο του 2023, και Νίκος Χαλκιόπουλος, CIO της Allianz Ευρωπαϊκή Πίστη. Ένα μείγμα, λοιπόν, εμπειρίας, τεχνογνωσίας και φρέσκων αντιλήψεων, που βοήθησε να εκφραστούν απόψεις ως προς τα ζητήματα που οι επικεφαλής και η Ένωση θεωρούν ότι αποτελούν προτεραιότητες για την αγορά.

Robert Gauci: Η Υποασφάλιση και η Τεχνολογία είναι ευκαιρίες για την ελληνική αγορά

Μεγάλη ευκαιρία για την αγορά χαρακτήρισε ο κ. Gauci την υποασφάλιση που παρατηρείται στον ελληνικό χώρο και προέτρεψε την αγορά να επανεστιάσει στο Τι καλύπτει, «δουλειά μας είναι η προστασία και όχι μόνο οι επενδύσεις», δήλωσε χαρακτηριστικά, αλλά και στο Πώς καλύπτει, αναφέροντας ότι είναι απαραίτητο η αγορά να εξηγήσει, απλά και συνοπτικά, στον καταναλωτή ότι η ασφάλιση δεν είναι μόνο ένα κόστος.

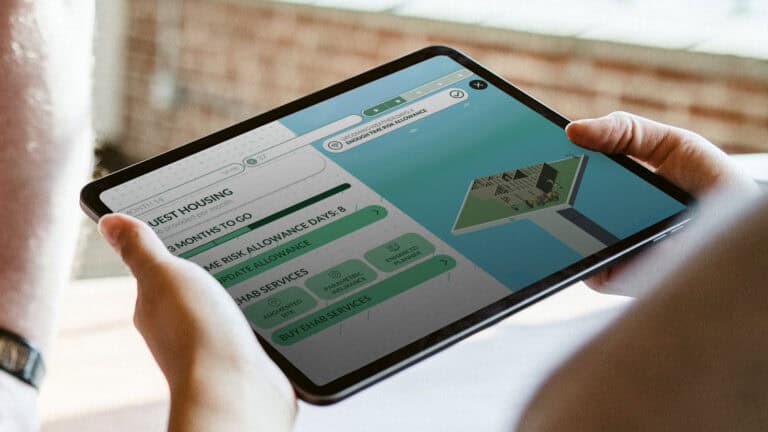

Λύσεις και όχι μόνο ασφαλιστικά προϊόντα φιλοδοξεί να προσφέρει η Εταιρεία του στους ασφαλισμένους, μας είπε ο νέος της CEO, ο οποίος επεσήμανε ότι η αγορά έχει αργήσει ως προς την αξιοποίηση των τεχνολογικών εργαλείων που μπορούν να οδηγήσουν σε θεαματική αλλαγή, τόσο την εμπειρία εξυπηρέτησης του πελάτη όσο και την αποτελεσματικότητα του πωλητή ασφαλειών. Ο κ. Gauci δεν έκρυψε πόσο σημαντική θεωρεί την αξιοποίηση από τις εταιρείες των δεδομένων του ασφαλισμένου, για να του προσφέρουν τα κατάλληλα προϊόντα, λύσεις αλλά και πρακτικές συμβουλές πρόληψης, εστιασμένες στις ιδιαίτερες ανάγκες και την προηγούμενη εμπειρία του. Αναφερόμενος στις μετακινήσεις και την ασφάλιση οχημάτων, προβληματίστηκε για το αντικείμενο της ασφάλισης, όταν ο πελάτης θα χρησιμοποιεί «ένα αυτοκίνητο μεγάλο για το σαββατοκύριακο με την οικογένεια, άλλο μικρότερο για τις καθημερινές μετακινήσεις, ένα ποδήλατο, ένα πατίνι ηλεκτρικό, για να μετακινείται στην πόλη». Γιατί, λοιπόν, να μην έχουμε ένα συμβόλαιο που θα καλύπτει τη μετακίνηση, αναρωτήθηκε ο κ. Gauci.

Σε ό,τι αφορά τα προσωπικά δεδομένα του πελάτη, παραδεχόμενος ότι η λάθος χρήση εκ μέρους κάποιων εταιρειών έχει κάνει τους πελάτες επιφυλακτικούς, χαρακτήρισε τα δεδομένα τον μεγαλύτερο θησαυρό μιας ασφαλιστικής εταιρείας. Θα αλλάξουν τον τρόπο με τον οποίο δουλεύουμε, ισχυρίστηκε ο κ. Gauci. Μέχρι σήμερα, τα δεδομένα αξιοποιούνταν από τις εταιρείες για την εκτίμηση της ασφαλισιμότητας ενός κινδύνου, στο μέλλον πρέπει οι εταιρείες να έχουν στη διάθεσή τους τα δεδομένα του πελάτη, ώστε όταν αυτός προσέρχεται για να ασφαλιστεί, να μπορούν να του προσφέρουν την κατάλληλη λύση. «Όταν μπαίνει ένας πελάτης σε ένα ασφαλιστικό γραφείο, το να ξέρω ότι έχει δύο παιδιά, ότι αγοράζει ένα σπίτι, ότι είχε ένα πρόβλημα με έναν ασφαλιστή πριν ένα χρόνο, το να τα ξέρω αυτά σε real time θα με βοηθήσει να απαντήσω σωστά σε αυτό που χρειάζεται», ανέφερε χαρακτηριστικά, συμπληρώνοντας: «αν μπορέσουμε να βοηθήσουμε στην πρόληψη, θα ενισχυθεί συνολικά και σημαντικά ο ρόλος που έχουμε ως ασφαλιστές στην Κοινωνία».

Νίκος Αντιμησάρης: Υγεία και Περιουσία θα οδηγήσουν την ανάπτυξη των ασφαλειών τα επόμενα χρόνια

Ο θετικός ρυθμός ανάπτυξης που καταγράφει η ελληνική οικονομία κάνει τον κ. Αντιμησάρη θετικό και αισιόδοξο για τις μελλοντικές επιδόσεις της ασφαλιστικής αγοράς, παρά την ενεργειακή και πληθωριστική κρίση που τη δυσκόλεψε το τελευταίο διάστημα, κυρίως μέσω της εκτίναξης του κόστους των αποζημιώσεων. Η αύξηση των επιτοκίων θα οδηγήσει σε άνοδο των επενδυτικών χαρτοφυλακίων, κάτι που έχει μεγάλη ανάγκη η ασφαλιστική αγορά. Ωστόσο, οι κλάδοι στους οποίους η αγορά φιλοδοξεί να στηρίξει την ανάπτυξή της στο άμεσο μέλλον είναι, σύμφωνα με τον κ. Αντιμησάρη, αυτοί των ασφαλίσεων Υγείας και Περιουσίας.

Θετικό σημάδι για την εξέλιξη των ασφαλίσεων Περιουσίας, ειδικότερα, θεωρεί ο ίδιος την επαναδραστηριοποίηση των τραπεζών στις χρηματοδοτήσεις, ενώ μεγάλη ευκαιρία βλέπει και στον έλεγχο των ανασφάλιστων οχημάτων, για τον οποίο ο ίδιος δήλωσε μετά βεβαιότητας ότι θα υπάρξουν εξελίξεις έως το τέλος του 2023. Στόχος των ασφαλιστικών εταιρειών θα πρέπει να είναι να αξιοποιήσουν την τεχνολογία για να παρέχουν λύσεις σε μικρές καθημερινές ανάγκες του πελάτη, ώστε να αναδειχθεί η χρησιμότητά τους στην καθημερινή ζωή, δήλωσε ο κ. Αντιμησάρης.

Νίκος Χαλκιόπουλος: Να αρθούν τα επιβαρυντικά μέτρα που επιβλήθηκαν τα χρόνια της ύφεσης

Για το κενό προστασίας και πώς μπορεί αυτό να καλυφθεί μίλησε ο κ. Χαλκιόπουλος, επιχειρώντας να περάσει κάποια μηνύματα και προς τους αρμόδιους κυβερνητικούς παράγοντες. Η εκπαίδευση είναι προφανώς ο σημαντικότερος δρόμος για την επίτευξη του στόχου, αλλά, πέραν αυτού, ο κ. Χακλκιόπουλος αναφέρθηκε –και δικαίως– και σε συγκεκριμένα μέτρα που στο παρελθόν ελήφθησαν, γιατί το επέβαλαν οι χρηματοοικονομικές συνθήκες του 2012. Έχοντας, όμως, αυτές αλλάξει, απαιτείται η επανεξέταση και –γιατί όχι;– κατάργηση των μέτρων αυτών. Θετικότατο χαρακτήρισε το μέτρο μείωσης του ΕΝΦΙΑ για τα ασφαλισμένα σπίτια, αν και σε πολύ χαμηλό ποσοστό. Για να είναι αισθητή η παρουσία του, θα έπρεπε να φτάνει στο 30%.

Ο κ. Χαλκιόπουλος αναφέρθηκε και στον κλάδο ασφαλίσεων υγείας, ο οποίος επιβαρύνεται από τις κρατικές αποφάσεις του 2011 για επιβολή ΦΠΑ 24% σήμερα, μετά από αλλεπάλληλες αυξήσεις. Ο ίδιος επεσήμανε ότι πρόταση της ασφαλιστικής αγοράς είναι να αντικατασταθεί ο φόρος ασφαλίστρων, από τον ΦΠΑ, ως μια δικαιότερη διευθέτηση και για τις εταιρείες αλλά και για τον πελάτη, που θα έβλεπε σημαντική μείωση και στα ασφάλιστρα. Στον τομέα των συντάξεων ο κ. Χαλκιόπουλος υποστήριξε ότι πρέπει να επανέλθουν τα φορολογικά κίνητρα προς όφελος όλων των μερών. Όλα τα παραπάνω μέτρα επιβάρυνσης που επιβλήθηκαν λόγω δημοσιονομικής ανάγκης, που σήμερα έχει εκλείψει, τα πληρώνει ο πελάτης: «Αυξάνουμε τα ασφάλιστρα, γιατί ένα μεγάλο μέρος των αυξήσεων αυτών μας υποχρεώνει να τις κάνουμε το κράτος», τόνισε ο κ. Χαλκιόπουλος.

Και για τη διαμεσολάβηση μίλησε ο CIO της Allianz Ευρωπαϊκή Πίστη, ξεκάθαρα δηλώνοντας ότι ακόμα και οι εταιρείες που στο παρελθόν, ενώ αρχικά στηρίχθηκαν στους διαμεσολαβητές, επέλεξαν να εξερευνήσουν διαφορετικές επιλογές ως προς την επικοινωνία με τον πελάτη, σήμερα ξαναγυρίζουν στον διαμεσολαβητή. «Οι ασφαλιστικές καλύψεις στο σύνολό τους χρειάζονται εξειδικευμένους ανθρώπους, οι οποίοι εξηγούν στον πελάτη ποιο είναι το κατάλληλο προϊόν για να καλύψει τις υποχρεώσεις τους», υποστήριξε ο κ. Χαλκιόπουλος, συμπληρώνοντας ότι «όσο απλά και να είναι τα προϊόντα, χρειάζεται η εξειδικευμένη συμβουλή. Δεν πουλάει μόνο ο διαμεσολαβητής, αλλά διαχειρίζεται όλη την ιστορία του συμβολαίου, επικαιροποιεί καλύψεις, συμμετέχει και συμβουλεύει στη διαχείριση των αποζημιώσεων».

Ο πραγματικός και ο προσχηματικός Πληθωρισμός

«Ποιες θεωρείς ότι είναι οι βασικές επιπτώσεις του πληθωρισμού στην αγορά μας;», ρώτησε η κα Ελίνα Παπασπυροπούλου, Γενική Δ/ντρια της ΕΑΕΕ, τον κ. Ν. Χαλκιόπουλο, δίνοντάς του την ευκαιρία να τοποθετηθεί για το καυτό θέμα των τελευταίων μηνών.

Είναι γεγονός ότι τα τελευταία χρόνια είχαμε περιβάλλον μηδενικών επιτοκίων, μετά τον πόλεμο και την ενεργειακή κρίση, ωστόσο, φτάσαμε στην Ελλάδα να έχουμε 12% πληθωρισμό. Η αύξηση των επιτοκίων ήταν το κύριο μέτρο που επιλέχθηκε για να ελεγχθεί ο πληθωρισμός και ενώ αυτή η αύξηση χτυπάει τα νοικοκυριά, άρα έχει άμεση ανταπόκριση στις εργασίες των ασφαλιστικών εταιρειών, έχει ωστόσο και κάποια θετικά.

Ο κ. Χαλκιόπουλος περιέγραψε τη σημερινή κατάσταση πολύ γλαφυρά: «Σήμερα τα αποθέματα ειδικά του κλάδου Ζωής ή όπου έχουμε προεξοφλήσεις πέφτουν, άρα παίρνουν μια ανάσα οι ασφαλιστικές που βρίσκονταν υπό μεγάλη πίεση λόγω των αρνητικών επιτοκίων. Ταυτόχρονα, έχουμε πραγματικό πληθωρισμό και προσχηματικό πληθωρισμό. Ενώ φτάσαμε στο 3%, βλέπουμε ότι πολλές υπηρεσίες που παίρνουμε ως ασφαλιστικές εταιρείες, είτε λέγονται συνεργεία, είτε νοσοκομεία, δεν ακολουθούν αυτή την πτωτική τάση. Εξακολουθούν να έχουν τη δική τους φιλοσοφία. Μπορώ να σας πω από την εμπειρία της εταιρείας στην οποία εργάζομαι ότι υπάρχουν συνεργεία που, επικαλούμενα τον πληθωρισμό, από 30 ευρώ που είχαμε συμφωνήσει την εργατοώρα, ζητάνε 80 ή 100 ευρώ, τριπλασιασμό δηλαδή της εργατοώρας. Ποιο ασφάλιστρο μπορεί να το αντέξει αυτό; Βάζουμε τον πελάτη στη μέση και προσπαθούμε να βρούμε λύση. Οι ζημιές ανεβαίνουν λόγω των πληθωριστικών πιέσεων, οι οποίες λόγω και των τιμών της ενέργειας είχαν κάποια βάση. Αυτό επηρέασε τον δείκτη ζημιών όλων των κλάδων και ιδιαίτερα τον κλάδο αυτοκινήτων και τον κλάδο περιουσίας, που είναι άμεσα συνδεδεμένος με το κατασκευαστικό κόστος. Οι εταιρείες προσπαθούν με λογικές αυξήσεις ασφαλίστρων να αντιμετωπίσουν τα προβλήματα, τα οποία βεβαίως έρχονται να προστεθούν στο αυξημένο αντασφαλιστικό κόστος.

Το τελευταίο και πιο άδικο επιβαρυντικό στοιχείο για τις εταιρείες είναι ο τόκος υπερημερίας, ο οποίος συνδέεται με τις αυξήσεις των επιτοκίων. Με τον τρόπο αυτόν ορισμένοι μας βλέπουν σαν την καλύτερη επένδυση. Όποιος έχει απαίτηση από ασφαλιστική εταιρεία την αφήνει να “τρέχει” με 12% και ως… εγγυημένο επιτόκιο από φερέγγυες εταιρείες πρόκειται μάλλον για εξαιρετική επένδυση! Παρακαλούμε δικηγόρους να έρθουν να πληρωθούν! Δεν το κάνουν όλοι. Το κάνουν κάποιοι εκ του πονηρού».

Αμαλία Ρουχωτά

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News