Ασφαλιστικό Συνέδριο ΑΙΚ 2017

Η καινοτομία απάντηση στις προκλήσεις της αγοράς

Οι προκλήσεις που καλείται να αντιμετωπίσει η ασφαλιστική βιομηχανία, σ’ ένα συνεχώς μεταβαλλόμενο περιβάλλον, η ανάγκη για καινοτομία και προσαρμογή στις νέες τεχνολογίες αλλά και οι αλλαγές που θα φέρει το ΓεΣΥ, η εφαρμογή του οποίου θα μεταβάλει το τοπίο στον τομέα της Ασφάλισης Υγείας, αναδείχθηκαν μέσα από το 13ο συνέδριο του Ασφαλιστικού Ινστιτούτου Κύπρου (ΑΙΚ).

Εισηγητές στο συνέδριο, με τίτλο: «45 χρόνια ΑΙΚ – Μαζί γιορτάζουμε, Μαζί συνεχίζουμε!», που πραγματοποιήθηκε στις 8 Νοεμβρίου στη Λευκωσία, ήταν κρατικοί αξιωματούχοι και στελέχη της ασφαλιστικής αγοράς από την Κύπρο και την Ελλάδα.

Της Νατάσας Χριστοφόρου

Η θεματολογία, που επικεντρώθηκε στις αλλαγές που έρχονται στον κλάδο, καθώς και η μεγάλη έρευνα αγοράς, που κατέγραψε τις απόψεις των καταναλωτών, κέντρισαν το ενδιαφέρον του κόσμου της ασφαλιστικής αγοράς της Κύπρου. Αν κριθεί από το περιεχόμενο και τη συμμετοχή –το παρακολούθησαν πάνω από τετρακόσιοι σύνεδροι–, το συνέδριο του ΑΙΚ μπορεί να χαρακτηριστεί ως πετυχημένο.

Η αγωνία για τις αλλαγές που επέρχονται και σχετίζονται με τις νέες κανονιστικές ρυθμίσεις της ΕΕ, τις νέες τεχνολογίες και την εφαρμογή του Γενικού Σχεδίου Υγείας (ΓεΣΥ), ήταν διάχυτη ανάμεσα στα στελέχη των ασφαλιστικών εταιρειών.

Στις ανοικτές συζητήσεις του συνεδρίου, μάλιστα, δεν ήταν λίγοι αυτοί που παραδέχθηκαν ότι ο κλάδος στην Κύπρο στερείται οράματος και καινοτόμων ιδεών.

Υψηλά τα επίπεδα αξιοπιστίας

Τα βλέμματα τράβηξε η έρευνα αγοράς της CMRC – Cypronetwork Ltd, που κατέγραψε τον βαθμό ικανοποίησης των καταναλωτών από τις υπηρεσίες που απολαμβάνουν από τον ασφαλιστικό τομέα. Η έρευνα διενεργήθηκε σε δείγμα 1.000 ατόμων και παρουσιάστηκε από τον κ. Χρίστο Μιχαηλίδη, Εκτελεστικό Πρόεδρο της Cypronetwork και Πρόεδρο της Ομοσπονδίας Εργοδοτών και Βιομηχάνων (ΟΕΒ).

Όπως διαπιστώθηκε, σχεδόν το 50% των νοικοκυριών της Κύπρου τα “βγάζουν” δύσκολα οικονομικά. Ωστόσο, 7 στους 10 δήλωσαν ότι δεν διαφοροποίησαν ποσώς τα ασφαλιστικά τους συμβόλαια τα τελευταία χρόνια.

Οι καταναλωτές αξιολογούν θετικά, όπως φαίνεται και στον πίνακα 1, τις ασφαλιστικές εταιρείες, που ξεπέρασαν τον μέσο όρο (Μ.Ο. 3). Η εξυπηρέτηση, η οργάνωση και η ευρωστία τους απολαμβάνουν, μάλιστα, πιο υψηλής εκτίμησης.

Σε υψηλά επίπεδα βρίσκεται και η αξιοπιστία τους, που δέχθηκε πλήγμα τις χρονιές της μεγάλης οικονομικής κρίσης (2013-2015).

Δεν ξέρουν τι θα κάνουν μετά το ΓεΣΥ

Μεγάλο ενδιαφέρον παρουσίασαν τα αποτελέσματα της έρευνας για το Γενικό Σχέδιο Υγείας (ΓεΣΥ), την εφαρμογή του οποίου “τρέμουν” οι ασφαλιστικές εταιρείες. Το 75% των ερωτηθέντων δήλωσαν ότι δεν είναι καλά ενημερωμένοι για το ΓεΣΥ και δεν γνωρίζουν ποιο θα είναι το οικονομικό του κόστος (εισφορές).

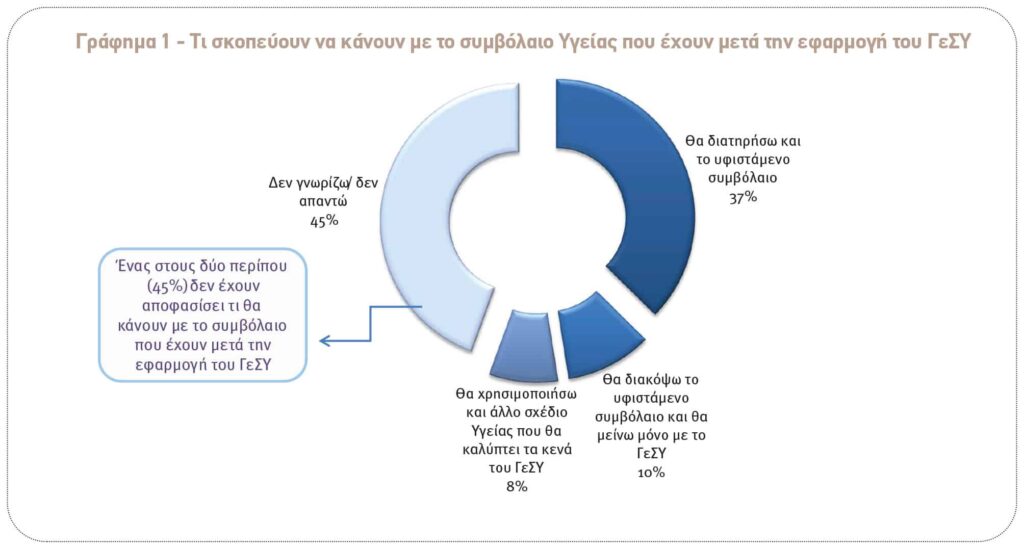

Στην Κύπρο, ένα στα τέσσερα νοικοκυριά έχουν ασφάλεια Υγείας (περίπου 235 χιλιάδες). Από αυτούς, μόλις το 37% από τους ερωτηθέντες υποστήριξε ότι θα διατηρήσει το συμβόλαιό του. Περίπου 1 στους 2 δεν έχουν αποφασίσει τι θα κάνουν, ενώ 1 στους 10 δηλώνει μετά βεβαιότητας ότι θα το διακόψει (βλ. γράφημα 1).

Σε ό,τι αφορά στα ομαδικά σχέδια Υγείας σχεδόν οκτώ στις δέκα επιχειρήσεις (77%) δεν έχουν αποφασίσει τι θα κάνουν με το συμβόλαιο που έχουν, μετά την εφαρμογή του ΓεΣΥ.

Τα στελέχη των ασφαλιστικών εταιρειών γνωρίζουν φυσικά ότι, εάν εφαρμοστεί τελικά το ΓεΣΥ, το 2019, η φυγή θα είναι μαζική, κάτι που συζητήθηκε ευρέως στο συνέδριο. Γι’ αυτό έχουν ήδη αρχίσει να στρέφονται στον σχεδιασμό νέων, συμπληρωματικών του ΓεΣΥ, προϊόντων.

Σε μία από τις ανοικτές συζητήσεις, ο πρόεδρος του Συνδέσμου Ασφαλιστικών Εταιρειών Κύπρου (ΣΑΕΚ), Δρ. Ανδρέας Κρητιώτης, έκανε λόγο για οδυνηρά μέτρα που πρέπει να ληφθούν, σημειώνοντας πάντως ότι δεν θα εκλείψει η ανάγκη για ιδιωτική ασφάλιση στον τομέα της Υγείας.

Η ασφαλιστική αγορά αλλάζει

Μια από τις πιο ενδιαφέρουσες παρουσιάσεις στο συνέδριο ήταν αυτή της κας Μυρτώς Χαμπάκη, Senior Manager-Risk Management Services, SOL Consulting, η οποία αναφέρθηκε στις προκλήσεις που έχει να αντιμετωπίσει ο ασφαλιστικός τομέας.

Όπως είπε, η ασφαλιστική αγορά σ’ ολόκληρη την Ευρωπαϊκή Ένωση αλλάζει, λόγω της οικονομικής αστάθειας, των υψηλών τάσεων μεταβλητότητας της αγοράς επενδύσεων και των μεγάλων νομοθετικών αλλαγών.

Η κα Χαμπάκη αναφέρθηκε εκτενώς στις νομοθετικές αλλαγές (IFRS 17, G-SII’s και ICS, IDD, GDPR). Ειδικότερα για το IFRS 17 – Accounting for Insurance Contracts, που αλλάζει το κομμάτι των ισολογισμών των ασφαλιστικών εταιρειών, σημείωσε πως ενδεχομένως να είναι εξίσου δύσκολη η εφαρμογή του με τη Φερεγγυότητα II.

Τόνισε ότι οι ασφαλιστικές εταιρείες πρέπει να αρχίσουν να προετοιμάζονται από τώρα, αν και η εφαρμογή του απαιτείται το 2021. «Αυτός ο καταιγισμός νέων οδηγιών απαιτεί από εμάς αλλαγή φιλοσοφίας και στρατηγικής, που έχει σχέση και με τις νέες ψηφιακές ανάγκες του πελάτη. Οι δυνατοί παίκτες θα είναι αυτοί που θα καταφέρουν σε σύντομο χρονικό διάστημα να προσαρμοστούν σ’ αυτές τις αλλαγές, με το χαμηλότερο δυνατό κόστος», κατέληξε η κα Χαμπάκη.

Η προστασία του καταναλωτή

Μεγάλο πονοκέφαλο στις ασφαλιστικές εταιρείες προκαλεί και η εφαρμογή, τον Μάιο του 2018, του νέου Ευρωπαϊκού Κανονισμού που αφορά στην προστασία των προσωπικών δεδομένων (γνωστού ως GDPR).

Στο ευρύ φάσμα μέτρων που θα αναγκαστεί να εφαρμόσει ο κλάδος αναφέρθηκε η Επίτροπος Προστασίας Δεδομένων Προσωπικού Χαρακτήρα, κα Ειρήνη Λοϊζίδου Νικολαΐδου, η οποία κάλεσε τις ασφαλιστικές εταιρείες να προετοιμαστούν κατάλληλα, ούτως ώστε να συνεχίσουν να λειτουργούν αποδοτικά στη βάση των νέων κανόνων προστασίας δεδομένων.

Όπως εξήγησε, οι ασφαλιστικές εταιρείες πρέπει να δημιουργήσουν πολιτικές ασφάλειας, όπως η ψευδωνυμοποίηση και η κρυπτογράφηση προσωπικών δεδομένων.

Κυβερνοαπειλές: μύθοι και πραγματικότητα

Μια κοινή διαπίστωση, κατά τη διάρκεια του συνεδρίου, ήταν ότι οι ασφαλιστικές εταιρείες είναι ανέτοιμες να αντιμετωπίσουν τις κυβερνοαπειλές, οι οποίες αυξάνονται με γεωμετρικούς ρυθμούς.

Στην ανατομία των κυβερνοαπειλών αναφέρθηκε ο κ. Ιωάννης Παπαγεωργίου, Senior Risk Consultant της AON Risk Solutions. Υπάρχουν, όπως σημείωσε, μύθοι γύρω από τις κυβερνοαπειλές στον χώρο των επιχειρήσεων, αφού κάποιοι πιστεύουν ότι ο κίνδυνος δεν τους αγγίζει και θέλουν οι ζημιές να καλύπτονται από συμβόλαια, όπως αυτό της Γενικής Αστικής Ευθύνης.

Πίσω από τους μύθους, όμως, υπάρχουν και πραγματικότητες που έχουν σχέση με την έξαρση του κινδύνου. Κάθε χρόνο γίνονται συνέδρια και προσπαθούν να καθορίσουν ένα πλαίσιο υπολογισμού της αξίας σε κίνδυνο, που βρίσκεται σε άυλα πληροφοριακά συστήματα (π.χ. πατέντες, λογισμικό), για να μπορέσουν να ποσοτικοποιήσουν τις ζημιές.

Σύμφωνα με πρόσφατη έκθεση της AON, που παρουσίασε ο κ. Παπαγεωργίου, αν και η αξία των άυλων στοιχείων είναι πολύ μεγαλύτερη από την αξία των ενσώματων περιουσιακών στοιχείων, καλύπτονται περισσότερο τα ενσώματα. Μόλις το 15% των άυλων στοιχείων είναι καλυμμένο σε περίπτωση ζημιάς, ενώ στα ενσώματα φτάνει το 60%.

«Οι κύριες προκλήσεις για τις ασφαλιστικές εταιρείες είναι να αντιληφθούν τον κίνδυνο και τη μεταβλητότητά του, να διαχωρίσουν τις ασφαλίσιμες και μη ασφαλίσιμες ζημιές, και να μπορέσουν να διαχειριστούν τις ζημιές και τις απαιτήσεις», σημείωσε ο κ. Παπαγεωργίου.

Για να γίνει αυτό, κατέληξε, πρέπει να ενισχυθούν οι πρακτικές αποτύπωσης και αξιολόγησης κυβερνοεπιθέσεων (Cyber Risk Assessment) και οι πρακτικές ποσοτικοποίησης ζημιών των κυβερνοαπειλών (Cyber Risk Quantification).

Η απειλή από τα αυτοκίνητα χωρίς οδηγούς

Αν και προβλέπεται ότι δεν θα επηρεάσει τον τομέα της ασφάλισης την επόμενη δεκαετία, τα αυτοκίνητα χωρίς οδηγούς φαντάζουν ως μία από τις μεγαλύτερες απειλές για τις ασφαλιστικές εταιρείες και στην Κύπρο. Σε αυτή την απειλή αναφέρθηκε ο κ. Μάρκος Δράκος Χριστοφίδης, Γενικός Διευθυντής CMA Surveyors, Loss Adjusters.

Όπως ανέφερε ο κ. Χριστοφίδης, μόνο στις ΗΠΑ το κόστος αποζημιώσεων για τροχαία δυστυχήματα ανέρχεται ετησίως σε 299 δις δολάρια.

«Το 93% των δυστυχημάτων προέρχονται από ανθρώπινο λάθος και ο σκοπός των αυτοκινήτων χωρίς οδηγό είναι να εκλείψει το ανθρώπινο λάθος. Σύμφωνα με έρευνα, υπολογίζεται ότι το 2030 το 50% των καινούριων αυτοκινήτων που θα προωθούνται στην αγορά, θα είναι χωρίς οδηγό. Στατιστικές της Bloomberg καταδεικνύουν ότι τα ασφάλιστρα των αυτοκινήτων θα μειωθούν μέχρι το 2030 κατά 40%», ανέφερε χαρακτηριστικά.

Το cyber attack και η τρομοκρατία είναι μερικοί από τους κινδύνους που θα φέρουν τα νέα αυτοκίνητα, σημείωσε ο κ. Χριστοφίδης, όμως, ατυχήματα θα συνεχίσουν να υπάρχουν και άρα εκεί πρέπει να στρέψουν τα νέα προϊόντα τους οι ασφαλιστικές εταιρείες.

Ωστόσο, σημείωσε πως «σε περίπτωση που την ευθύνη στα ατυχήματα θα την έχει ο κατασκευαστής, τότε οι ασφαλιστικές εταιρείες δεν θα χρειάζεται να εκδίδουν μεγάλο αριθμό συμβολαίων, όπως σήμερα. Τέτοια συμβόλαια, όμως, θα μπορούν να παρέχονται μόνο από ασφαλιστικές εταιρείες κολοσσούς, κάτι που θα έχει ως συνέπεια τοπικές ασφαλιστικές εταιρείες που ασχολούνται αποκλειστικά με τον Κλάδο αυτοκινήτου, να κλείσουν».

Ο κ. Χριστοφίδης αναφέρθηκε και σε ένα νέο είδος ασφάλισης που αναμένεται να έχει ανάπτυξη και στην Κύπρο τα επόμενα χρόνια: στην ασφάλιση drones (Μη Επανδρωμένα Ιπτάμενα Οχήματα).

Όπως είπε, τα ετήσια έσοδα παγκοσμίως από την πώληση drones ανέρχονται πλέον σε 127 δις δολάρια. Στην Κύπρο, η νομοθεσία που ψηφίστηκε πρόσφατα προνοεί ασφάλιση για αστική ευθύνη μέχρι και ένα εκατομμύριο ευρώ, των drones που χρησιμοποιούνται για εμπορικούς σκοπούς.

«Αναμένουμε ότι οι ασφαλιστικές θα μπορούν να αυξήσουν τα έσοδά τους από την ασφάλιση των drones, προσφέροντας νέα συμβόλαια ή αναβαθμίζοντας τα υφιστάμενα, όπως το cyber insurance, τρομοκρατική ενέργεια, αστική και επαγγελματική ευθύνη», τόνισε ο κ. Χριστοφίδης.

Καζάνι που βράζει ο διαμεσολαβητής

Κάτι που συζητήθηκε έντονα στα “πηγαδάκια”, αλλά σχεδόν καθόλου στο συνέδριο, είναι η κόντρα που ξέσπασε μεταξύ των ασφαλιστικών διαμεσολαβητών και της Εφόρου Ασφαλίσεων, κας Βικτώριας Νάταρ, που έφτασε μέχρι και το Ανώτατο Δικαστήριο.

Αφορμή αποτέλεσε οδηγία της Εφόρου, που θα εφαρμοστεί 1/1/2018, για την απόδοση ασφαλίστρων, η οποία καταργεί, μεταξύ άλλων, την πίστωση 90 ημερών προς τους διαμεσολαβητές, με τον πελάτη να πρέπει να πληρώνει εντός 7 ημερών απευθείας την ασφαλιστική εταιρεία.

Οι διαμεσολαβητές κατηγορούν την Έφορο για εξυπηρέτηση των συμφερόντων των ασφαλιστικών εταιρειών, που θα μπορούν να “κλέψουν”, όπως υποστηρίζουν, τα χαρτοφυλάκιά τους. Τον τελευταίο καιρό, μάλιστα, 645 φυσικά και νομικά πρόσωπα (Εταιρείες Πρακτόρευσης) προσέφυγαν στο Δικαστήριο, για να πλήξουν, ως αντισυνταγματική, την οδηγία της Εφόρου.

Ο λόγος που συζητήθηκε τόσο έντονα το θέμα, ήταν το γεγονός ότι την προηγούμενη του συνεδρίου (7 Νοεμβρίου), η Έφορος αρνήθηκε να παραστεί στην επιτροπή Βιομηχανίας και Εμπορίου της Βουλής, όπου θα συζητείτο το θέμα.

Στην ομιλία του, πάντως, ο Πρόεδρος του Παγκύπριου Συνδέσμου Επαγγελματιών Ασφαλιστικών Διαμεσολαβητών

(ΠΣΕΑΔ), κ. Μάριος Παυλίδης, επιχείρησε να ρίξει τους τόνους και έτεινε χείρα συνεργασίας στη Βικτώρια Νάταρ.

Διεμήνυσε, ωστόσο, ότι «αυτό δεν σημαίνει ότι θα δεχτούμε ετεροβαρείς ρυθμίσεις ή πολιτικές, οι οποίες βραχυπρόθεσμα ή μακροπρόθεσμα θα βλάψουν τους καταναλωτές και το επάγγελμά μας».

Από την πλευρά της η Έφορος Ασφαλίσεων, κα Βικτώρια Νάταρ, απέφυγε να αναφερθεί άμεσα στην επίμαχη οδηγία, σημειώνοντας ότι το επιχειρησιακό περιβάλλον του ασφαλιστικού τομέα είναι γεμάτο προκλήσεις, λόγω των συνεχώς αυξανόμενων υποχρεώσεων που επιβάλλουν οι νέες Οδηγίες της ΕΕ και οι νέες νομοθεσίες που εισάγονται σε εθνικό επίπεδο.

Αναφερόμενη στις επικείμενες νέες οδηγίες της Ε.Ε., σημείωσε ότι «όσοι δεν έχουν αναγνωρίσει επαρκώς τη σημασία της σωστής και ορθολογιστικής εταιρικής διακυβέρνησης των ασφαλιστικών εταιρειών και ειδικά του ρόλου που πρέπει να διαδραματίζουν συλλογικά τα μέλη των Διοικητικών Συμβουλίων των εταιρειών αυτών, στη βάση και των απαιτήσεων της Οδηγίας για τη Φερεγγυότητα ΙΙ, σίγουρα δεν θα μπορέσουν να αντεπεξέλθουν επαρκώς στις προκλήσεις των καιρών».

Άμεση αναπροσαρμογή επιχειρησιακού μοντέλου

Στην ανάγκη αναπροσαρμογής του επιχειρησιακού μοντέλου λειτουργίας στον χώρο της ασφάλισης αναφέρθηκε ο Πρόεδρος της Κυπριακής Βουλής, υπό την αιγίδα του οποίου πραγματοποιήθηκε το Συνέδριο.

Ο κ. Δημήτρης Συλλούρης ανέφερε ότι, στο πλαίσιο της ενοποιημένης ευρωπαϊκής αγοράς του 21ου αιώνα, οι νέες τάσεις και προοπτικές της ασφαλιστικής αγοράς, αλλά και οι νέοι ασφαλιστικοί κίνδυνοι, απαιτούν άμεση αναπροσαρμογή του επιχειρησιακού μοντέλου λειτουργίας στον χώρο της ασφάλισης.

Υπογράμμισε, επίσης, ότι «η θεμελίωση ενός επαρκώς δομημένου ασφαλιστικού μοντέλου, το οποίο θα στελεχώνεται από το κατάλληλο ανθρώπινο δυναμικό και θα προσφέρει υψηλής ποιότητας υπηρεσίες, δύναται να προσδώσει κύρος και αξιοπιστία στη γενικότερη δραστηριοποίηση της κυπριακήςοικονομίας».

Όπως σημείωσε, μέσα στο κλίμα των συνεχών προκλήσεων στην αγορά εργασίας, καθώς και των εξελίξεων στους τομείς της οικονομίας και της τεχνολογίας, ο ασφαλιστικός κλάδος καλείται να εναρμονιστεί και να συμβαδίσει με τα νέα δεδομένα και θα πρέπει να στοχεύει στη συνεχή βελτίωση και την αξιοποίηση των νέων ευκαιριών.

Ο Πρόεδρος του Συνδέσμου Ασφαλιστικών Εταιρειών Κύπρου (ΣΑΕΚ), κ. Αντρέας Κρητιώτης, στάθηκε στις προσπάθειες της ασφαλιστικής βιομηχανίας να εναρμονιστεί με τις ευρωπαϊκές οδηγίες και ειδικά με την IDD.

«Παρά την προσπάθεια που καταβάλλεται σε ευρωπαϊκό επίπεδο, με σκοπό να δοθεί αναβολή 12 μηνών στην εφαρμογή της Οδηγίας για σωστή προετοιμασία των εταιρειών και των διανομέων, εμείς συνεχίζουμε τις προσπάθειες. Στόχος μας για επιτυχή εφαρμογή της παραμένει ο Φεβρουάριος του 2018», σημείωσε.

Κάλεσε ακόμη το κράτος να βαδίσει στον δρόμο των άλλων ευρωπαϊκών χωρών, αναφορικά με τις ορθές διαδικασίες θέσπισης νομοθετικών πράξεων και διαμόρφωσης κυβερνητικών πολιτικών.

45 χρόνια ασφαλιστικής γνώσης

Ο Πρόεδρος του Δ.Σ. του ΑΙΚ, κ. Μανώλης Ιωαννίδης, υπογράμμισε ότι, στα 45 χρόνια της ιστορίας του, το Ασφαλιστικό Ινστιτούτο Κύπρου κατόρθωσε, με το πολυδιάστατο και επίπονο έργο του στον τομέα της επαγγελματικής ασφαλιστικής κατάρτισης, να δημιουργήσει και να παραγάγει ασφαλιστική γνώση.

Το Ινστιτούτο, όπως τόνισε, είναι ενεργό Ευρωπαϊκό Μέλος της οικογένειας των Ευρωπαϊκών Ασφαλιστικών Εκπαιδευτικών Ιδρυμάτων και έχει αναπτύξει συνεργασίες με τον υπόλοιπο διεθνή εκπαιδευτικό χώρο.

«Τα επαγγελματικά του διπλώματα τυγχάνουν ανάλογης αναγνώρισης και μπορούν να θεωρηθούν ως προαπαιτούμενα ακόμη και για την απόκτηση μεταπτυχιακών τίτλων στον χώρο της Διοίκησης Επιχειρήσεων», κατέληξε ο κ. Ιωαννίδης, σημειώνοντας ότι το Ινστιτούτο έχει πιστοποιηθεί από το αρμόδιο Ευρωπαϊκό Σώμα efficert, για την παροχή Πιστοποίησης του 1ου Επιπέδου του Ευρωπαϊκού Προτύπου Επαγγελματικής Ασφαλιστικής Κατάρτισης.

Τέλος, η Πρόεδρος του Ελληνικού Ινστιτούτου Ασφαλιστικών Σπουδών, κα Νάντια Σταυρογιάννη, επικεντρώθηκε στη σημασία της εκπαίδευσης στην ασφαλιστική βιομηχανία και στις προκλήσεις που έχει να αντιμετωπίσει ο κλάδος.

Καταλήγοντας, αναφέρθηκε στη στενή συνεργασία με το ΑΙΚ, σημειώνοντας ότι αυτή η συνεργασία προσφέρει σημαντικά οφέλη σ’ ολόκληρη την ασφαλιστική αγορά.