Ασφάλιση αυτοκινήτου: Ποιοι πελάτες θα ανανεώσουν το ασφαλιστήριό τους;

Για τις ασφαλιστικές εταιρείες, η απόκτηση και η διατήρηση των πελατών είναι εξίσου σημαντικές, ωστόσο, η προτεραιότητα μιας επιχείρησης, ανεξαρτήτως επιχειρηματικού κλάδου, είναι να διατηρήσει τους πελάτες της και να χτίσει μία πιστή σχέση μαζί τους, αποφεύγοντας έτσι το κόστος απόκτησης νέων πελατών, η οποία είναι αρκετά πιο δαπανηρή διαδικασία.

| Των Σωτηρίου Μπερσίμη & Χρήστου Μπουντούλη* |

Σύμφωνα με τους Independent Insurance Agents of Dallas (IIAD), ο ασφαλιστικός κλάδος έχει το υψηλότερο κόστος απόκτησης πελατών συγκριτικά με κάθε άλλο κλάδο, με το κόστος απόκτησης πελατών να είναι 7 έως 9 φορές μεγαλύτερο από το αντίστοιχο για τη διατήρησή τους. Επίσης, το μέσο ποσοστό διατήρησης στον ασφαλιστικό κλάδο είναι 84%, ενώ έχει παρατηρηθεί ότι υπάρχει πολύ ισχυρή συσχέτιση των κερδών μιας εταιρείας με το υψηλό ποσοστό διατήρησης πελατών. Επομένως, η πρόβλεψη των πελατών που πρόκειται να αποχωρήσουν από ένα ασφαλιστήριο συμβόλαιο είναι θέμα μείζονος σημασίας και είναι ένας από τους πρώτους τομείς που αναζητούν λύσεις οι ασφαλιστικές εταιρείες μέσω της ενσωμάτωσης της τεχνητής νοημοσύνης (Artificial Intelligence) και της στατιστικής μηχανικής μάθησης (Statistical Machine Learning).

Τα δεδομένα

Η ανάλυση αφορά απαιτήσεις από συμβόλαια ασφάλισης αυτοκινήτων. Το αρχείο εμπεριέχει δεδομένα από 9.134 πελάτες μιας ασφαλιστικής εταιρείας των ΗΠΑ, οι οποίοι, σε μια πρώτη επικοινωνία που είχαν με την ασφαλιστική εταιρεία, πριν τη λήξη του συμβολαίου, για προσφορά ανανέωσης, αποφάσισαν να μην ανανεώσουν. Ωστόσο, η ασφαλιστική εταιρεία αποφάσισε να πραγματοποιήσει μια δεύτερη επικοινωνία με τους ίδιους πελάτες, η οποία έγινε μέσω διαφορετικών καναλιών πώλησης (ασφαλιστικός διαμεσολαβητής, τηλεφωνικό κέντρο, ιστότοπος, φυσικό κατάστημα), με σκοπό τη διατήρησή τους στην εταιρεία, προωθώντας νέες, πιο προσωποποιημένες προσφορές.

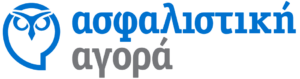

Με την ολοκλήρωση της διαδικασίας, διαπιστώθηκε ότι το ολικό ποσοστό των πελατών που δέχτηκαν μια προσφορά για ανανέωση συμβολαίου ήταν 14,32% (Ν=1.308), δηλαδή, περίπου 6 στoυς 7 πελάτες δεν πρόκειται να προχωρήσουν σε ανανέωση του ασφαλιστηρίου συμβολαίου τους (Σχήμα 1).

Στο αρχείο δεδομένων, συνολικά περιλαμβάνονται 24 χαρακτηριστικά, που ομαδοποιούνται στις ακόλουθες κατηγορίες:

- χαρακτηριστικά του ασφαλισμένου.

- χαρακτηριστικά του συμβολαίου.

- χαρακτηριστικά του αυτοκινήτου.

- ιστορικά δεδομένα ασφαλιστικών αποζημιώσεων και

- χαρακτηριστικά που σχετίζονται με τις σχέσεις πελάτη – εταιρείας.

Συγκεκριμένα, στο αρχείο δεδομένων εμπεριέχονται δεδομένα για χαρακτηριστικά όπως: περιοχή διαμονής, αξία του πελάτη, τύπος ασφαλιστικής κάλυψης, τύπος μηνιαίου ασφαλίστρου, χρόνος (σε μήνες) από την τελευταία ασφαλιστική απαίτηση, χρόνος (σε μήνες) από τη σύναψη του πρώτου ασφαλιστηρίου συμβολαίου, αριθμός ανοιχτών παραπόνων, αριθμός εν ενεργεία ασφαλιστηρίων που έχει σύμβαση ο πελάτης, είδος πολιτικής συμβολαίου, τύπος προσφοράς ανανέωσης, κανάλι πώλησης, συνολικό ποσό ασφαλιστικών αποζημιώσεων, φύλο, οικογενειακή κατάσταση, επίπεδο εκπαίδευσης, ημερομηνία λήξης του συμβολαίου, επαγγελματική κατάσταση, εισόδημα, κλάση οχήματος, μέγεθος οχήματος και η απάντηση στην προσφορά των πελατών για ανανέωση ή όχι του ασφαλιστηρίου συμβολαίου αυτοκινήτου.

Σκοπός της ανάλυσης

Σκοπός της ανάλυσης είναι η διαμόρφωση κατάλληλου προβλεπτικού μοντέλου, αξιοποιώντας τεχνικές και μεθόδους της αναλυτικής των δεδομένων και της μηχανικής μάθησης, βάσει των διαθέσιμων ιστορικών δεδομένων, ούτως ώστε μελλοντικά το μοντέλο αυτό να αναγνωρίζει το προφίλ των πελατών που πρόκειται να ανανεώσουν ή όχι το ασφαλιστήριο συμβόλαιό τους στον κλάδο ασφάλισης αυτοκινήτων. Η εφαρμογή αυτού του μοντέλου θα επιτρέπει τη βελτιστοποίηση της διαδικασίας διατήρησης των πελατών, που συνεπάγεται, αφενός μεν, τη μεγιστοποίηση της αξίας διάρκειας ζωής του πελάτη, αφετέρου δε, τη μεγιστοποίηση των κερδών της εταιρείας.

1ο βήμα – Περιγραφή των δεδομένων (Descriptive analytics)

Από το σύνολο των 9.134 πελατών της ασφαλιστικής εταιρείας, το 51% (Ν=4.658) είναι γυναίκες και το υπόλοιπο 49% (Ν=4.476) είναι άντρες, με το μέσο εισόδημα των ασφαλισμένων να είναι ίσο με $37.657. Όσον αφορά το επίπεδο εκπαίδευσης των ασφαλισμένων, το 28,7% (Ν=2.622) έχουν σπουδές μέχρι και δευτεροβάθμια εκπαίδευση, το 29,35% (Ν=2.681) έχουν τελειώσει κάποιο κολλέγιο, το 30,08% (Ν=2.748) έχουν πτυχίο πανεπιστημιακού ιδρύματος και το υπόλοιπο 11,87% (Ν=1.083) έχουν μεταπτυχιακό ή διδακτορικό δίπλωμα. Η πλειοψηφία των ασφαλισμένων είναι εργαζόμενοι, με ποσοστό 62,38% (Ν=5698), το 25,36% (Ν=2.317) είναι άνεργοι, το 9,16% (Ν=837) είναι άνεργοι λόγω προβλημάτων υγείας ή ανικανότητας εργασίας και το υπόλοιπο 3,1% (Ν=282) έχουν συνταξιοδοτηθεί. Αναφορικά με την οικογενειακή κατάσταση των πελατών, το 58% (5.298) είναι έγγαμοι, το 27% (Ν=2.467) είναι άγαμοι και το υπόλοιπο 15% (Ν=1.369) είναι διαζευγμένοι. Από διερευνητική ανάλυση στα ιστορικά δεδομένα των πελατών, παρατηρήθηκε ότι το 73,5% (Ν=6.713) έχει το πολύ 3 ασφαλιστήρια συμβόλαια με την ασφαλιστική εταιρεία, με το μέσο μηνιαίο ασφάλιστρο να είναι ίσο με $93,3 και τη μέση διάρκεια παραμονής των πελατών από την πρώτη σύμβαση μέχρι και την ημέρα επικοινωνίας για πρόταση ανανέωσης του ασφαλιστηρίου συμβολαίου να είναι ίση με 48 μήνες. Επιπλέον, η μέση αξία (σε όλη τη διάρκεια της ζωής τους – CLV) των πελατών της ασφαλιστικής εταιρείας είναι ίση με $8.005, ενώ το μέσο συνολικό ποσό ασφαλιστικών απαιτήσεων των πελατών να είναι περίπου ίσο με $434.

2o βήμα – Εντοπισμός των κρίσιμων παραγόντων που δύνανται συνδυαστικά να χρησιμεύσουν στην πρόβλεψη των πελατών που μπορεί να ανανεώσουν το ασφαλιστήριο συμβόλαιο κλάδου αυτοκινήτων (Diagnostic analytics)

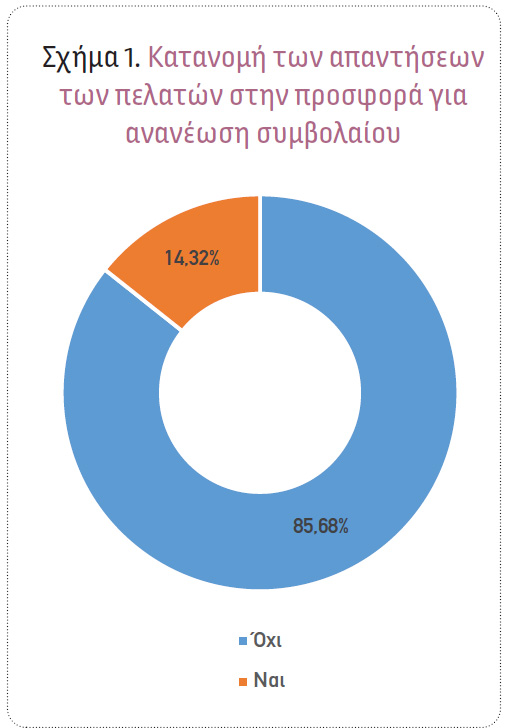

Αναλύοντας τα δεδομένα με τη χρήση κατάλληλων ελέγχων, προέκυψε ότι υπάρχει σημαντική διαφοροποίηση των απαντήσεων των πελατών στην προσφορά για ανανέωση, ανά κανάλι πώλησης (βλ. Σχήμα 2). Συγκεκριμένα, παρατηρήθηκε μεγαλύτερο ποσοστό θετικής ανταπόκρισης των πελατών στην προσφορά ανανέωσης με 19,15% (Ν=666), στην περίπτωση που η προσφορά επικοινωνήθηκε από κάποιον ασφαλιστικό διαμεσολαβητή, με όλα τα άλλα κανάλια πώλησης να βρίσκονται σε αρκετά χαμηλότερα ποσοστά. Πιο αναλυτικά, από το σύνολο των 1.325 προσφορών που προωθήθηκαν μέσω κάποιου ιστότοπου, μόλις το 11,77% (Ν=156) των πελατών ανταποκρίθηκε θετικά για ανανέωση. Ακολουθούν οι προωθήσεις μέσω κάποιου φυσικού καταστήματος, με ποσοστό θετικής ανταπόκρισης 11,45% (Ν=294) από το σύνολο των 2.567 και οι τηλεφωνικές προωθήσεις με ποσοστό θετικής ανταπόκρισης 10,88% (Ν=192) από το σύνολο των 1.765.

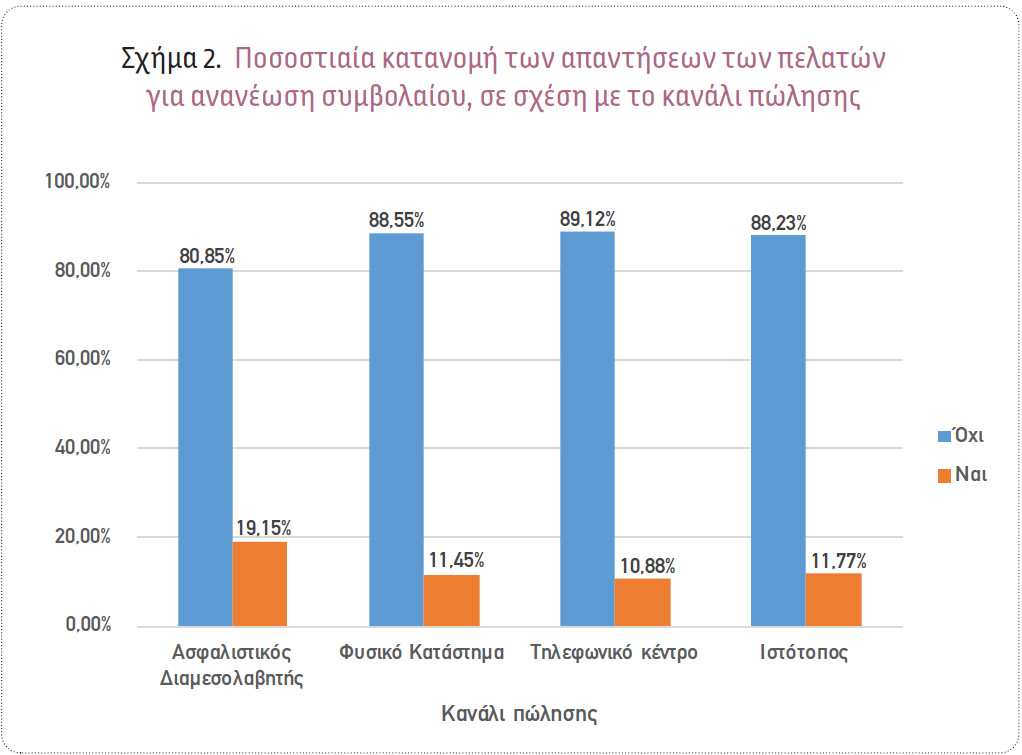

Επίσης, παρατηρήθηκε ότι υπάρχει σημαντική διαφοροποίηση στην κατανομή των απαντήσεων των πελατών στην προσφορά για ανανέωση σε σχέση με τον τύπο της προσφοράς (βλ. Σχήμα 3), με το μεγαλύτερο ποσοστό επιτυχίας να το έχει η προσφορά τύπου Β, με ποσοστό 23,38% (Ν=684 από 2.926), ακολουθεί η προσφορά τύπου Α με ποσοστό 15,83% (Ν=594 από 3.752), η προσφορά τύπου Γ με πολύ χαμηλότερα ποσοστά επιτυχίας της τάξεως του 2,09% (Ν=30 από 1.432) και με μηδενικό ποσοστό επιτυχίας ακολουθεί η προσφορά τύπου Δ, σε σύνολο 1.024 πελατών.

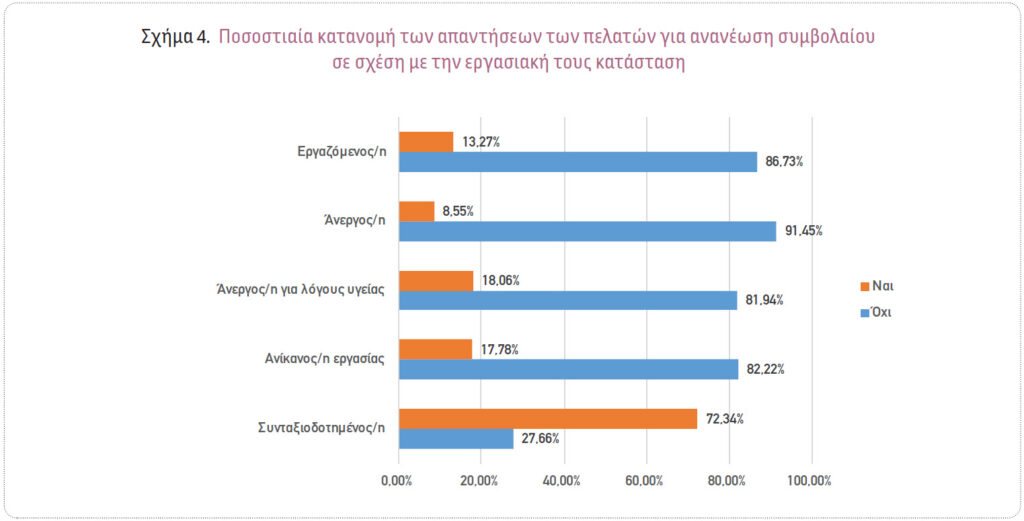

Συνεχίζοντας τη διερευνητική ανάλυση, παρατηρήθηκε σημαντική διαφοροποίηση της ανταπόκρισης των πελατών για ανανέωση συμβολαίου σε σχέση με την εργασιακή τους κατάσταση (Σχήμα 4). Αξιοσημείωτο είναι ότι η πλειοψηφία των συνταξιούχων, με ποσοστό 72,34% (Ν=204 από 282), ανταποκρίθηκε θετικά, ακολουθούν οι άνεργοι για λόγους υγείας με ποσοστό θετικής ανταπόκρισης 18,06% (Ν=78 από 432), οι ανίκανοι εργασίας με ποσοστό 17,78% (Ν=72 από 405), οι εργαζόμενοι με ποσοστό 13,27% (Ν=756 από 5.698) και οι άνεργοι με ποσοστό 8,55% (Ν=198 από 2.317).

3ο βήμα – Διαμόρφωση του μοντέλου για την πρόβλεψη των πελατών που δύνανται να ανανεώσουν το ασφαλιστήριο συμβόλαιο κλάδου αυτοκινήτων (Predictive analytics)

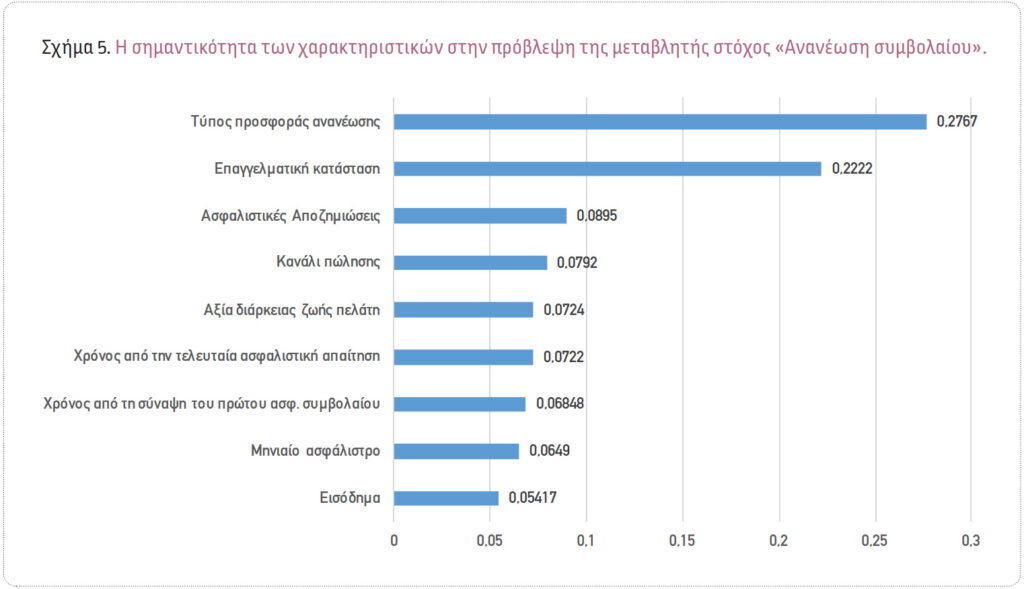

Για τη δημιουργία του μοντέλου πρόβλεψης των πελατών που πρόκειται να ανανεώσουν το ασφαλιστήριο συμβόλαιο, εφαρμόστηκε ο αλγόριθμος εποπτευόμενης μηχανικής μάθησης «Extreme Gradient Boosting (XGBoost)», πληροφορίες για τον οποίο έχουν ήδη αναφερθεί σε προηγούμενο άρθρο (βλ. τεύχος Μαΐου 2022). Ένα πολύ σημαντικό βήμα για την κατασκευή του μοντέλου είναι η επιλογή των χαρακτηριστικών που θα χρησιμοποιηθούν για την πρόβλεψη της μεταβλητής στόχου «Ανανέωση συμβολαίου». Η επιλογή γίνεται με βάση το ποσοστό της μεταβλητότητας του μοντέλου που ερμηνεύεται από κάθε χαρακτηριστικό.

Τα χαρακτηριστικά της βάσης δεδομένων που χρησιμοποιήθηκαν για την κατασκευή του τελικού μοντέλου παρατίθενται με βάση τον βαθμό σημαντικότητάς τους σε φθίνουσα σειρά και είναι (Σχήμα 5): 1) Τύπος προσφοράς ανανέωσης, 2) Επαγγελματική κατάσταση, 3) Συνολικό ποσό ασφαλιστικών αποζημιώσεων, 4) Κανάλι πώλησης, 5) Αξία διάρκειας ζωής του πελάτη, 6) Χρόνος (σε μήνες) από την τελευταία ασφαλιστική απαίτηση, 7) Χρόνος (σε μήνες) από τη σύναψη του πρώτου ασφαλιστηρίου συμβολαίου, 8) Μηνιαίο ασφάλιστρο και 9) Εισόδημα.

Το τελικό μοντέλο που προκύπτει δίνει ένα score πελάτη. Με βάση το score αυτό, κάθε πελάτης ταξινομείται ως προς την πιθανότητα ανανέωσης ή όχι του ασφαλιστηρίου συμβολαίου αυτοκινήτου κατά τη λήξη του.

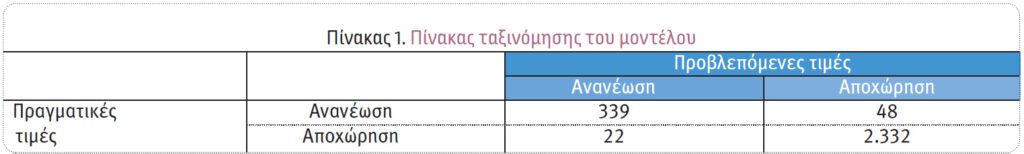

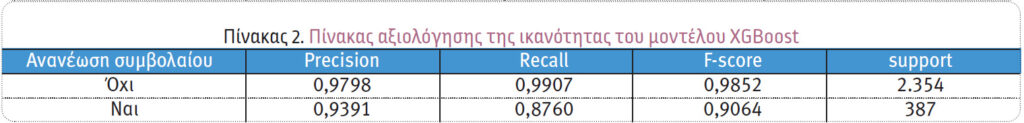

Τα αποτελέσματα της αξιολόγησης του μοντέλου για τα ιστορικά στοιχεία, τα οποία φαίνονται στους Πίνακες 1 & 2, έδειξαν ότι ταξινομήθηκε σωστά το 97,45% των πελατών (Ορθότητα).

Συγκεκριμένα, φαίνεται ότι από το σύνολο των πελατών που ταξινομήθηκαν ως πελάτες που δεν θα προχωρήσουν σε ανανέωση συμβολαίου, το 97,98% από αυτούς στην πραγματικότητα δεν ανταποκρίθηκαν θετικά σε πρόταση ανανέωσης συμβολαίου (Ακρίβεια της κλάσης «Ανανέωση συμβολαίου = Όχι»). Αντίστοιχα, από το σύνολο των πελατών που ταξινομήθηκαν ως πελάτες που θα προχωρήσουν σε ανανέωση συμβολαίου, το 93,91% από αυτούς στην πραγματικότητα ανταποκρίθηκαν θετικά σε πρόταση ανανέωσης συμβολαίου (Ακρίβεια της κλάσης «Ανανέωση συμβολαίου = Ναι»). Επιπλέον, από το σύνολο των πελατών που στην πραγματικότητα δήλωσαν ότι θα αποχωρήσουν από το ασφαλιστήριο συμβόλαιο, το μοντέλο βρήκε το 99,07%, και από το σύνολο των πελατών που στην πραγματικότητα ανανέωσαν το ασφαλιστήριο συμβόλαιό τους, το μοντέλο βρήκε το 87,6%.

Η χρησιμότητα του μοντέλου δεν έγκειται μόνο στην αναγνώριση των πελατών που πρόκειται να ανανεώσουν ή όχι το ασφαλιστήριο συμβόλαιο κλάδου αυτοκινήτου, αλλά και στον εντοπισμό των κύριων παραγόντων που σχετίζονται με την απόφαση αυτή για κάθε μεμονωμένη περίπτωση. Τα στελέχη των ασφαλιστικών εταιρειών, έχοντας στη διάθεσή τους αυτή την πληροφορία, μπορούν να εντοπίσουν τα κρίσιμα σημεία που οδηγούν στην απόφαση ανανέωσης ή αποχώρησης του πελάτη από το συμβόλαιο, να αναδιαμορφώσουν τις προσφορές τους ανάλογα με το προφίλ του πελάτη και να δημιουργήσουν πιο προσωποποιημένες προσφορές. Οι αναλογιστές, επίσης, μπορούν να αξιοποιήσουν τις προβλέψεις του μοντέλου για τον αριθμό των πελατών που πρόκειται να ανανεώσουν και να βελτιστοποιήσουν τα σχέδια τιμολόγησής τους.

Επομένως, αναλόγως των δράσεων που θα πραγματοποιηθούν, βασισμένων στις προβλέψεις του μοντέλου, μια αύξηση 10% στο συνολικό ποσοστό διατήρησης των πελατών μπορεί να σημαίνει πολύ σημαντική βελτίωση στα συνολικά έσοδα. Παραδείγματος χάριν, σε ένα χαρτοφυλάκιο με ασφαλιστήρια συμβόλαια κλάδου αυτοκινήτου ύψους €25.000.000, μια αύξηση 10% στο συνολικό ποσοστό διατήρησης των πελατών οδηγεί σε αύξηση €2.500.000 στα ακαθάριστα έσοδα της ασφαλιστικής εταιρείας.

*Ο κ. Σωτήριος Μπερσίμης είναι Αναπληρωτής Καθηγητής στο Πανεπιστήμιο Πειραιώς.

*Ο κ. Χρήστος Μπουντούλης είναι επιστήμονας των Δεδομένων στην εταιρεία Covariance, με εξειδίκευση στον ασφαλιστικό κλάδο.

Διαβάστε επίσης:

Η αξιοποίηση των Big Data στον ασφαλιστικό κλάδο

Ανίχνευση ασφαλιστικής απάτης στην ασφάλιση κατοικίας

Ανίχνευση ασφαλιστικής απάτης στην ασφάλιση αυτοκινήτων

Μοντέλα πρόβλεψης του ύψους των ασφαλιστικών απαιτήσεων στην ασφάλιση υγείας

Πρόβλεψη πώλησης Ασφάλισης Οχήματος σε πελάτες με Ασφαλιστήρια Υγείας

Ακολουθήστε την Ασφαλιστική Αγορά στο Google News