Άρθρα

Ποιος κρατάει το τιμόνι;

Νέες Τεχνολογίες και Ασφάλιση Αυτοκινήτου- Μέρος 2ο

Μας μιλούν οι κ.κ. Π. Μαρκόπουλος, Π. Βασιλόπουλος και Γ. Μουζάκης

Η χρήση των νέων τεχνολογιών στην αυτοκίνηση (αυτόνομα-συνδεδεμένα οχήματα) δημιουργούν νέα δεδομένα για τους ασφαλιστές αυτοκινήτων, που καλούνται να επαναχαράξουν τα υφιστάμενα επιχειρηματικά τους μοντέλα.

Πώς προσεγγίζει η ελληνική ασφαλιστική αγορά τις τεχνολογικές αυτές τις εξελίξεις και τους προβληματισμούς που προκύπτουν;

Οι κ.κ.:

- Παναγιώτης Μαρκόπουλος, Δ/ντής Εκδόσεων Κλάδου Αυτοκινήτων, Ευρωπαϊκή Πίστη,

- Παναγιώτης Βασιλόπουλος, Chief Technical Manager, Generali, και

- Γιάννης Μουζάκης, Marketing Sector Manager, Groupama.

απαντούν…

Ερώτημα 1ο

Πώς (και αν) προσεγγίζει η ελληνική ασφαλιστική αγορά και ειδικότερα η εταιρεία σας το θέμα της ασφάλισης των “έξυπνων” αυτοκινήτων; Πόσο κοντά μας είναι και πώς θα μας επηρεάσει ως καταναλωτές και εταιρείες;

Ερώτημα 2ο

Τι διαφορές στην προσέγγιση της ασφάλισης αυτοκινήτου μέσω των telematics πιστεύετε ότι θα υπάρξουν;

Παναγιώτης Μαρκόπουλος, Δ/ντής Εκδόσεων Κλάδου Αυτοκινήτων, Ευρωπαϊκή Πίστη:

Παναγιώτης Μαρκόπουλος, Δ/ντής Εκδόσεων Κλάδου Αυτοκινήτων, Ευρωπαϊκή Πίστη:

«Χρειαζόμαστε τουλάχιστον 15 με 20 χρόνια στην Ελλάδα, με βάση τον ρυθμό ανανέωσης του στόλου, ώστε να επιτευχθεί η κρίσιμη μάζα και να μπορούμε να συζητήσουμε για τη διαμόρφωση νέων προϊόντων και καλύψεων».

Τα τελευταία χρόνια συντελείται μια τεχνολογική επανάσταση στην αυτοκινητοβιομηχανία. Οι εταιρείες επενδύουν εκατομμύρια στην έρευνα και στην εφαρμογή νέων καινοτόμων λειτουργικών συστημάτων στα μοντέλα που παράγουν. Ο σκοπός είναι να προσφέρουν στον καταναλωτή ένα προϊόν που θα είναι ασφαλές για τον ίδιο, στοχεύοντας στη μείωση των τροχαίων ατυχημάτων που κατά ποσοστό 94% ευθύνεται ο άνθρωπος.

Για να επιτευχθεί ο στόχος, θα πρέπει ο ανθρώπινος παράγοντας κατά την οδήγηση να παίζει όσο το δυνατό λιγότερο ρόλο. Ακούμε και διαβάζουμε, λοιπόν, για τα Συνδεδεμένα οχήματα, για τα Αυτόνομα οχήματα. Δηλαδή για Έξυπνα οχήματα.

Τα Συνδεδεμένα οχήματα είναι οχήματα που παρέχουν υπηρεσίες πλήρους και άνετης πλοήγησης, απομακρυσμένης Οδικής Βοήθειας, μπορούν και μιλάνε μεταξύ τους (V2V), ώστε να ενημερώνουν τον οδηγό για τις συνθήκες της κυκλοφορίας και να επανακαθορίζουν την πορεία του οχήματος, να μεταφέρουν ειδήσεις για τον καιρό καθώς και κάθε υπηρεσία που μπορεί να παρέχεται από το Internet. Ο οδηγός στην περίπτωση αυτή συνεχίζει να έχει σημαντικό ρόλο στον έλεγχο του οχήματός του.

Τα Αυτόνομα οχήματα αποτελούν το στοίχημα της αλματώδους εξέλιξης της τεχνολογίας, μέσω της οποίας ο έλεγχος του οχήματος θα είναι πλήρως αυτοματοποιημένος, μέσω ισχυρών επεξεργαστών και αλγορίθμων, ο δε οδηγός – επιβάτης απλά θα ορίζει πού θέλει να πάει.

Ήδη, από το 2013 και μετά, βλέπουμε ότι στα νέα οχήματα έχουν προστεθεί ή διατίθενται προς αγορά από τον καταναλωτή αρκετά συστήματα ασφαλείας, που υποβοηθούν την τυχόν εσφαλμένη συμπεριφορά του οδηγού. Θα σας αναφέρω από έρευνα που δημοσιεύεται ότι το 57% των οχημάτων διαθέτει σύστημα διατήρησης σταθερής απόστασης από το προπορευόμενο όχημα και σύστημα αυτόματου φρεναρίσματος. το 28% των οχημάτων διαθέτει σύστημα αυτόματου παρκαρίσματος. το 61% διαθέτει σύστημα ελέγχου τυφλού σημείου. το 55% διαθέτει σύστημα αλλαγής λωρίδας και το 14% διαθέτει έλεγχο κατάστασης υπνηλίας. Ήδη, ανακοινώθηκε ότι θα διατίθενται συστήματα αυτόματου αλκοτέστ καθώς και συστήματα που θα διαβάζουν τα όρια ταχύτητας από τις πινακίδες με σκοπό τη σύννομη κυκλοφορία.

Στο ερώτημά σας εάν και πώς η Εταιρεία μας προσεγγίζει το θέμα της ασφάλισης των έξυπνων αυτοκινήτων, θα απαντούσα ότι σε αυτό το στάδιο ενημερώνεται και παρακολουθεί τις εξελίξεις. Για να έχεις μία σαφή θέση και για να παράγεις αποτελέσματα και πολιτικές, θα πρέπει πρώτα από όλα να λυθούν βασικά θέματα που έχουν να κάνουν με το Νομικό πλαίσιο που θα διέπει την κυκλοφορία των συγκεκριμένων οχημάτων. Αυτή τη στιγμή απαγορεύεται η κυκλοφορία αυτοκινήτου χωρίς ο οδηγός να έχει τον έλεγχό του.

Χρειαζόμαστε τουλάχιστον 15 με 20 χρόνια στην Ελλάδα, με βάση τον ρυθμό ανανέωσης του στόλου, ώστε να επιτευχθεί η κρίσιμη μάζα και να μπορούμε να συζητήσουμε για τη διαμόρφωση νέων προϊόντων και καλύψεων.

Σίγουρα, όμως, μπορούμε να πούμε ότι η μορφή της ασφάλισης θα αλλάξει. Εφόσον θα μειωθούν κατά πολύ τα ατυχήματα, θα πρέπει πλέον να προβλέπουμε κινδύνους που προέρχονται ή από επιθέσεις χάκερ στο λειτουργικό σύστημα του αυτοκινήτου, που μπορεί να ελέγξουν και μεταβάλουν τη λειτουργία του, ή από αστοχία του αυτόματου συστήματος να προκληθεί ατύχημα. Στις περιπτώσεις αυτές την ευθύνη θα την έχει ο κατασκευαστής και, επομένως, από εκεί θα απαιτήσουμε τη ζημιά που θα κληθούμε να αποζημιώσουμε, αφού ο οδηγός δεν θα έχει καμία συμμετοχή. Επίσης, θα πρέπει να υπάρχουν εξελιγμένα τμήματα πραγματογνωμόνων που θα κληθούν να μελετούν τις πληροφορίες από το μαύρο κουτί που θα διαθέτει υποχρεωτικά το αυτοκίνητο, για να δουν τις ακριβείς αιτίες ενός ατυχήματος.

Πρόσφατη έρευνα του Πανεπιστημίου του Michigan των Η.Π.Α. ηλικιακά ανέδειξε ότι μεταξύ 30 – 45 χρόνων το 22% δεν θα έλεγαν όχι σε αυτόνομο όχημα, το 43% σε ημιαυτόνομο και το 35% να μην έχει κανένα έλεγχο. Στην ηλικία μεταξύ 18 – 29 το 19% απάντησε θετικά, έναντι 9% στις ηλικίες άνω των 60 χρόνων. Συμπεραίνουμε ότι ο καταναλωτής θέλει να βλέπει το τιμόνι, τα πεντάλ του φρένου και του γκαζιού και να νιώθει ότι απολαμβάνει την οδήγηση όντας κυρίαρχος.

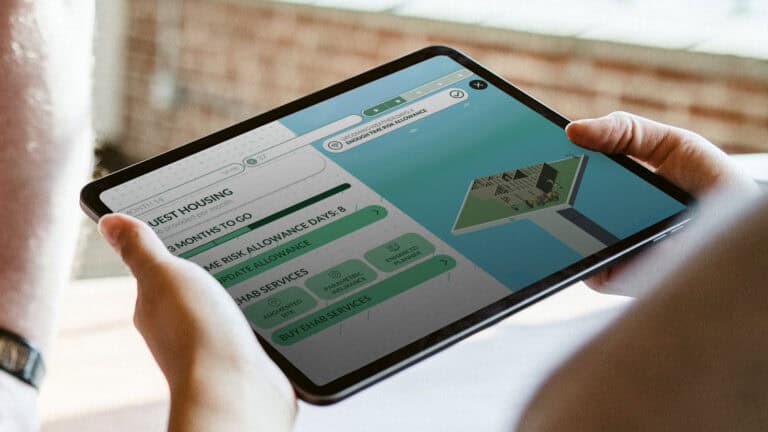

Ένα κομμάτι που πιθανόν να αλλάξει τις συνήθειές μας ως καταναλωτές είναι η ανάγκη ιδιόκτητου οχήματος ή αγοράς δεύτερου αυτοκινήτου, εάν και εφόσον η χρήση του αυτόνομου αυτοκινήτου επεκταθεί σημαντικά σε εταιρείες μίσθωσης ή ενοικίασης. Εφόσον αυτό εμφανίζεται όταν το χρειαζόμαστε και όπου το χρειαζόμαστε, για κάποιες ώρες ή ημέρες, θεωρώ ότι δεν θα έχει τόση σημασία εάν είναι δικό μας, ιδιαίτερα στις νέες ηλικίες, που δεν είναι αναπτυγμένη η ανάγκη της ιδιοκτησίας, αλλά η ευκολία να βρίσκουν λύσεις μέσα από το κινητό ή το tablet.

Σχετικά με την ασφάλιση δεν μπορούμε να προβλέψουμε εάν θα υπάρξουν χαμηλότερα ασφάλιστρα λόγω του περιορισμού των ζημιών για τους καταναλωτές. Αυτό θα φανεί μελλοντικά.

Σίγουρα τα έξυπνα αυτοκίνητα στα οποία επενδύουν οι αυτοκινητοβιομηχανίες καταγράφουν τεράστιο όγκο πληροφοριών σχετικά με τη συμπεριφορά του οδηγού. Αυτό το κάνουν όχι γιατί έχουν ως γνώμονα να παρέχουν υπηρεσίες στις ασφαλιστικές εταιρείες. Το κάνουν για να βελτιώνουν τις δικές τους υπηρεσίες προς τους καταναλωτές. Εμείς ως εταιρείες θα πρέπει να βρούμε τρόπο να έχουμε πρόσβαση σε αυτές τις πληροφορίες με σκοπό να διαμορφώσουμε νέες παραμέτρους τιμολόγησης. Η τηλεματική θα παίξει σαφώς τον ρόλο της, αρκεί αφενός να πείσουμε τον καταναλωτή να μας δώσει πρόσβαση σε αυτά τα στοιχεία, αφετέρου να λύσουμε το μεγάλο θέμα που προκύπτει με τα προσωπικά δεδομένα και ποιος είναι ο ιδιοκτήτης τους.

2) Ήδη στην Ευρώπη έχουν αναπτυχθεί μοντέλα τιμολόγησης που αξιοποιούν την τηλεματική και, αναλύοντας τα δεδομένα, καταλήγουν σε παραμέτρους περαιτέρω αξιολόγησης και τιμολόγησης των οδηγών. Το πώς οδηγεί κάποιος (π.χ. εάν επιταχύνει ή φρενάρει απότομα, εάν κινείται με υψηλή ταχύτητα) ή πού οδηγεί (π.χ. μέσα στο κέντρο των πόλεων, σε αυτοκινητοδρόμους) ή πότε οδηγεί και πόσο (π.χ. οδηγεί συνήθως βραδινές ώρες, είναι οδηγός του Σαββατοκύριακου) αποτελούν σήμερα βασικά μοντέλα αξιοποίησης των πληροφοριών μέσω της τηλεματικής. Αυτά δίνουν τη δυνατότητα να επικεντρωθούν σε συγκεκριμένες μερίδες του πληθυσμού, με σκοπό να προσφέρουν ένα πιο ανταγωνιστικό προϊόν.

Επιπλέον, με την ανάπτυξη της τηλεματικής, αποκτάμε μία άμεση και συχνή επικοινωνία με τον πελάτη μας, αφού μας δίνεται η δυνατότητα να του παρέχουμε περισσότερες πληροφορίες, ανάλογα με πού κυκλοφορεί, την κατάσταση του οχήματός του, την άμεση παροχή βοήθειας σε περίπτωση ατυχήματος, με σκοπό πάντα να ελαττωθεί ο κίνδυνος που διατρέχει λόγω ζημιών ή βλαβών.

Στην Ελλάδα ακόμη βρισκόμαστε σε νηπιακή κατάσταση. Αυτό οφείλεται κυρίως στην πολύ χαμηλή κατάσταση που βρίσκονται τα ασφάλιστρα. Καταλαβαίνει κάποιος ότι ο καταναλωτής, πέρα από τα οποιαδήποτε άλλα οφέλη, περιμένει να δει και ελάφρυνση των ασφαλίστρων του, εφόσον ανήκει στην κατηγορία του συνετού οδηγού. Ποια ασφάλιστρα, όμως, να μειώσουμε; Τα ήδη χαμηλά; Και στους υπόλοιπους οδηγούς που είναι πιο επικίνδυνοι, θα πάρουμε την αύξηση που πρέπει για να ισορροπήσει η ζυγαριά; Δύσκολο, όπως έχει διαμορφωθεί σήμερα η κατάσταση στην αγορά μας. Σίγουρα η τηλεματική θα παίξει τον ρόλο της στον κλάδο μας. Το πότε θα εξαρτηθεί από το πώς θα διαμορφωθεί το οικονομικό περιβάλλον και ο ανταγωνισμός.

Παναγιωτης Βασιλοπουλος, Chief Technical Manager, Generali:

«Η επανάσταση των telematics πρόκειται να οδηγήσει στην υλοποίηση της υπόσχεσης της Ασφάλισης προς το ασφαλιζόμενο κοινό, που δεν είναι άλλη από το να παρέχει εξατομικευμένες λύσεις».

1) Τα έξυπνα αλλά και τα συνδεδεμένα αυτοκίνητα (connected cars) αποτελούν, τόσο παγκοσμίως όσο και σε ευρωπαϊκό επίπεδο, μια πραγματικότητα και όχι ένα μελλοντικό σενάριο. Είναι χαρακτηριστικό ότι σε πρόσφατη έρευνα καταναλωτών της Τowers Watson από επτά χώρες της ευρωπαϊκής αγοράς (Ιταλία, Ισπανία, Γαλλία, Γερμανία, Ηνωμένο Βασίλειο, Ολλανδία), πάνω από το 60% των καταναλωτών εξέφρασε υψηλό ενδιαφέρον για την αγορά ασφάλισης η οποία θα συνδέεται με τα telematics, ειδικά εάν αυτή επιφέρει κάποια προνομιακή διαχείριση ή τιμολόγηση προς τους καταναλωτές. Αντίστοιχα, έρευνα της BIBA (British Insurance Brokers Association) στις αρχές του 2016 έδειξε αύξηση κατά 40% των ασφαλίσεων αυτοκινήτων που συνδέονται με τα telematics. Τα στοιχεία αυτά δείχνουν ότι η είσοδος της έξυπνης τεχνολογίας στην ασφαλιστική αγορά έχει αρχίσει ήδη να αλλάζει πολλά δεδομένα και να διαμορφώνει νέα καταναλωτικά ήθη.

Ο Όμιλος Generali είναι από τους πρώτους ασφαλιστικούς ομίλους στην Ευρώπη που εισήλθε στον χώρο των telematics, στον οποίο δραστηριοποιείται από το 2011, κατέχοντας ηγετική θέση. H διάθεση των προϊόντων telematics ξεκίνησε αρχικά από την Ιταλία και σήμερα έχει επεκταθεί και σε άλλες ευρωπαϊκές χώρες, όπως Γερμανία, Ισπανία, Ελβετία, Γαλλία και άλλες. Ο μέχρι σήμερα απολογισμός μετρά 1.000.000 συναφθέντα συμβόλαια στην Ευρώπη και δεδομένης της εμπειρίας και τεχνογνωσίας, ο Όμιλος προχώρησε τον Ιούλιο του 2015 σε εξαγορά της MyDrive Solutions.

Πρόκειται για κορυφαία νεοφυή εταιρεία τεχνολογίας, η οποία εξειδικεύεται στα data analytics και την αξιοποίησή τους στην αγορά ασφάλισης αυτοκινήτου. Συγκεκριμένα, η MyDrive χρησιμοποιεί δεδομένα τα οποία συλλέγονται από διάφορες τεχνολογικές εφαρμογές και συσκευές. Η καταμέτρηση και η ανάλυση αυτών των στοιχείων μπορεί και “μετρά” ουσιαστικά την ανθρώπινη συμπεριφορά και τις συνήθειες των οδηγών, δημιουργώντας έτσι το μοναδικό τους προφίλ.

H είσοδος της Generali σε αυτόν τον κλάδο φέρνει την εταιρεία ακόμη πιο κοντά στους πελάτες της, οι οποίοι αναζητούν προϊοντικές λύσεις, ειδικά προσαρμοσμένες στο προφίλ και στις ανάγκες τους, που να είναι βασισμένες στην ψηφιακή τεχνολογία. Λαμβάνοντας υπόψη τη διείσδυση της τεχνολογίας και στην ελληνική αγορά, αναμένεται ότι οι ασφαλιστικές αυτές λύσεις δεν θα αργήσουν να είναι πλέον προσβάσιμες και για τους ασφαλισμένους της Generali Ελλάδος. Στόχος μας, άλλωστε, είναι να μπορούμε να προσαρμοζόμαστε άμεσα στις ανάγκες των καταναλωτών, και να μπορούμε να προσφέρουμε εξελιγμένες και ποιοτικές ασφαλιστικές λύσεις.

2) Η συνεχής ανάπτυξη της τεχνολογίας έχει επηρεάσει αντίστοιχα και τις δυνατότητες που τα telematics μπορούν να παρέχουν σε εταιρείες και ασφαλισμένους. Τα 1ης γενιάς προϊόντα telematics βασίζονταν σε μια επαναστατική, αλλά πιο περιορισμένη λογική, τύπου “Pay per Use”, δηλαδή στη διαμόρφωση μιας τιμολογιακής πολιτικής βασισμένης στη συχνότητα χρήσης ενός αυτοκινήτου. Πλέον, τα telematics έχουν εισέλθει σε μια νέα εποχή, προσφέροντας αναβαθμισμένες δυνατότητες προσέγγισης και κατανόησης του καταναλωτή. Με τη χρήση των smartphones, αποκτούν μεγαλύτερη ευελιξία στην εφαρμογή τους και επιτρέπουν μια πιο ποιοτική αντιμετώπιση και διαφοροποίηση του πελάτη, καταμετρώντας πλέον όχι τη συχνότητα χρήσης του αυτοκινήτου, αλλά την οδηγική συμπεριφορά του οδηγού.

Σε αυτή τη λογική, η επανάσταση των telematics πρόκειται να οδηγήσει στην υλοποίηση της υπόσχεσης της Ασφάλισης προς το ασφαλιζόμενο κοινό, που δεν είναι άλλη από το να παρέχει εξατομικευμένες λύσεις. Για να το πετύχουμε όμως αυτό, είναι απαραίτητο να κατανοήσουμε ουσιαστικά τους πελάτες μας, τις ανάγκες, τις συνήθειες και τη συμπεριφορά τους. Τα telematics μας δείχνουν τον δρόμο και μας βοηθούν να δημιουργήσουμε tailor-made προϊόντα. Επιπλέον, η εφαρμογή τους, σύμφωνα με τους αναλυτές και τα μέχρι τώρα δεδομένα, θα οδηγήσει στην υιοθέτηση καλύτερων οδηγικών συνηθειών από πλευράς των ασφαλισμένων.

Η αξιοποίηση αυτής της τεχνολογίας εκτιμάται ότι θα αποφέρει αμοιβαίο όφελος σε πελάτες και ασφαλιστικές εταιρείες, αφού θα συμβάλει στη μείωση των ατυχημάτων, οπότε και στη μείωση των ζημιών και του κόστους των αποζημιώσεων. Συγχρόνως, αποτελεί ένα προγνωστικό δείκτη της οδηγικής συμπεριφοράς, ενθαρρύνοντας τη βελτίωσή της, μέσω της χρήσης της ορθότερης επιτάχυνσης, συμβάλλοντας έτσι στην προστασία του περιβάλλοντος, την εξοικονόμηση πόρων και τη μείωση της κατανάλωσης καυσίμου. Τέλος, θα οδηγήσει σε μια στενότερη αλληλεπίδραση του πελάτη με την εταιρεία, η οποία θα βασίζεται σε αντικειμενικά δεδομένα που θα μπορούν να αξιοποιούνται προς όφελός του.

Εν ολίγοις, η ενεργοποίηση της έξυπνης τεχνολογίας και των δεδομένων θα αυξήσει το επίπεδο ικανοποίησης του πελάτη, θα κάνει τη σχέση του με αυτήν ακόμη πιο διάφανη και ουσιαστική. Σε αυτήν την κατεύθυνση, ο Όμιλος Generali συνεργάζεται με ερευνητικούς φορείς και αναπτύσσει τις κατάλληλες υποδομές, ώστε η προσφορά εξατομικευμένων λύσεων (στον κλάδο του αυτοκινήτου αλλά και της ζωής, μέσω του προγράμματος Υγείας Vitality, που συλλέγει δεδομένα καταναλωτών και τους επιβραβεύει για την υιοθέτηση υγιεινού τρόπου ζωής), οι οποίες θα βασίζονται στη χρήση των Big Data, να γίνει σύντομα πραγματικότητα. Στο άμεσο μέλλον και το ελληνικό κοινό θα έχει πρόσβαση σε αυτές τις καινοτόμες λύσεις και αυτό δεν είναι απλώς μια υπόσχεση, αλλά ένα στρατηγικό πλάνο προς εφαρμογή.

Γιάννης Μουζάκης, Marketing Sector Manager, Groupama:

Γιάννης Μουζάκης, Marketing Sector Manager, Groupama:

«Το στοίχημα δεν είναι η εξεύρεση των data. Είναι η αξιοποίηση των δεδομένων σε βάθος χρόνου, έτσι ώστε να δημιουργηθούν μοντέλα τιμολόγησης με βάση την οδηγική συμπεριφορά του κάθε οδηγού».

1) Είναι γεγονός πως τα περισσότερα τροχαία ατυχήματα προκαλούνται από ανθρώπινο λάθος. Αν ο παράγοντας αυτός ελαχιστοποιηθεί στο μέλλον, μέσω της απομακρυσμένης από τον οδηγό ανάληψης ελέγχου του οχήματος, το ποσοστό των ατυχημάτων δύναται να μειωθεί.

Γεγονός επίσης είναι πως οι νέες γενιές αυτοκινήτων είναι εξοπλισμένες ολοένα με περισσότερα αυτοματοποιημένα τεχνολογικά συστήματα αποφυγής συγκρούσεων (π.χ. παρακολούθηση τυφλής γωνίας, προειδοποιητικά συστήματα σύγκρουσης και alarms παρέκκλισης από τη λωρίδα). Αυτά αποτελούν τα πρώτα συστατικά των αυριανών πλήρως αυτοματοποιημένων αυτοκινήτων.

Έτσι, καθώς η τεχνολογία αποφυγής συγκρούσεων θα γίνεται σταδιακά βασικός εξοπλισμός στα οχήματα, ο αριθμός των ατυχημάτων λογικά θα μειωθεί σημαντικά.

Η ασφαλιστική αγορά θα πρέπει να είναι σε ετοιμότητα να ανταποκριθεί στις αλλαγές αυτές και να προσαρμόσει αντίστοιχα τα προϊόντα και τις υπηρεσίες που παρέχει. Η μείωση ενός κινδύνου μπορεί να σημαίνει την αύξηση κάποιου άλλου ή τη δημιουργία νέου, όπως μείωση της πιθανότητας ατυχήματος (“έξυπνα” αυτοκίνητα) με ταυτόχρονη αύξηση του κινδύνου βλάβης των ηλεκτρονικών/ψηφιακών συστημάτων/hacking (!)

Θα πρέπει σε κάθε περίπτωση να αναφέρουμε πως ήδη κυκλοφορούν (και στην ελληνική αγορά) μοντέλα αυτοκινήτων που έχουν την τεχνολογία αυτόνομης οδήγησης! Με τα δεδομένα όμως του υφεσιακού περιβάλλοντος, κατ’ επέκταση και η μετάβαση από τη hands-οn οδήγηση σε hands-off, διατηρεί μια χρονική απόσταση.

Το σίγουρο είναι πως η “αυτόματη” / “έξυπνη” / “αυτόνομη” οδήγηση είναι πλέον ορατή όσο ποτέ. Για την προσαρμογή της όμως στο σύνολο, ή τουλάχιστον σε μεγάλο ποσοστό της αγοράς, θα χρειαστεί ακόμα λίγος χρόνος.

Σήμερα, οι ασφαλιστικές εταιρείες, ειδικότερα στην Ελλάδα, θα πρέπει να εντείνουν τις ενέργειές τους με άξονα την ασφαλέστερη οδήγηση, με την παροχή θετικών κινήτρων και με δυναμικές ενημερωτικές εκστρατείες, ενώ ταυτόχρονα να προετοιμαστούν για τη νέα γενιά αυτοκινήτων και οδηγών.

2) Εξατομικευμένα προϊόντα και υπηρεσίες αναπτύσσονται συστηματικά, χάρη στην τεχνολογία, η οποία μπορεί να αντλήσει σημαντικές πληροφορίες από τις συμπεριφορές των πελατών, λαμβάνοντας στοιχεία από πληθώρα σημείων επαφής και με διάφορους τρόπους (π.χ. smartphones, συσκευές τηλεματικής).

Προϊόντα τύπου «Pay as you Drive» έχουν ήδη κάνει την εμφάνιση τους στην αγορά. Το κύριο ενδιαφέρον όμως είναι η δημιουργία προϊόντων “Pay HOW you drive”, όπου το ασφάλιστρο υπολογίζεται με βάση όχι το πόσο οδηγούμε αλλά το ΠΩΣ οδηγούμε (επιθετικά ή όχι, απότομο φρενάρισμα, σε κεντρικές λεωφόρους, μέρα ή νύχτα, κ.λπ.).

Και εδώ, η τεχνολογία υπάρχει, όσον αφορά τη συλλογή των στοιχείων, και βρίσκεται μπροστά από την αγορά μας (ελληνική ή διεθνή). Το στοίχημα δεν είναι η εξεύρεση των data (είμαστε ήδη στην εποχή των BigData). Είναι η αξιοποίηση των δεδομένων σε βάθος χρόνου, έτσι ώστε να δημιουργηθούν μοντέλα τιμολόγησης με βάση την οδηγική συμπεριφορά του κάθε οδηγού.

Η τεχνολογία είναι εδώ. Ο «πελάτης του 2020» έρχεται. Στο πλαίσιο αυτό και έχοντας τεχνολογία και innovation ως συμμάχους της, η Groupama θα είναι μία από τις εταιρείες που θα πρωταγωνιστήσουν.

Συνεχίζεται…

με τις τοποθετήσεις των κ.κ. Πάνου Κούβαλη · Νατάσας Αισώπου · Μανώλη Μαρσέλου.

Διαβάστε εδώ τις τοποθετήσεις των κ.κ. Μπάμπη Αναστασιάδη, Κωνσταντίνου Βερύκοκκου και Αμαλίας Μόφορη.